ГЛАВА 18

Сравнительный анализ восьми пар

компаний

В этой главе мы попытаемся использовать новую форму изложения материала. Выбрав восемь пар компаний, расположенных в соседних строках котировального листа, мы попробуем на конкретных данных проанализировать их бизнес, финансовое положение, методы работы и рентабельность. Кроме того, мы рассмотрим проблемы, с которыми сталкивались эти компании, и возможности, которые открывались перед участниками фондового рынка в последние годы в плане инвестиционных и спекулятивных операций с их акциями. Анализируя каждую пару компаний, мы будем комментировать только те аспекты, которые имеют для нас особое значение.

Пара 1. Real Estate Investment

Trust

(магазины, офисы, заводы

и др.)

и Realty Equities Corp.

of New York

(инвестиции в

недвижимость и строительство)

В отличие от компаний, входящих в другие пары, названия двух данных компаний начинаются не с первой буквы алфавита. Однако их сравнение имеет для нас особое значение. Дело в том, что одна из них — образец последовательного использования разумных и эффективных традиционных методов управления деньгами других людей, а вторая — пример необдуманного расширения бизнеса, сопровождающегося финансовыми махинациями и непрерывными изменениями, столь характерными для многих сегодняшних корпораций. У этих двух компаний похожие названия, и в течение многих лет они стояли рядом в котировальном листе Американской фондовой биржи. Их тикеры — REI и REC — легко перепутать. Но на этом сходство кончается. Первая компания — Real Estate Investment Trust — солидный трастовый фонд из Новой Англии, управляемый тремя попечителями. Он имеет почти вековую историю и непрерывно выплачивает дивиденды с 1889 г. Траст всегда придерживается осторожной инвестиционной политики, умеренными темпами расширяя бизнес и ограничивая задолженность уровнем, при котором ей легко управлять367.

Вторая компания — Realty Equities Corp. of New York — типичная нью-йоркская выскочка. За восемь лет существования компании ее активы выросли с $6,2 млн до $154 млн. Примерно в такой же пропорции увеличились и ее долги. Начав с традиционных операций с недвижимостью, компания постепенно превратилась в разношерстный конгломерат: два ипподрома, 74 кинотеатра, три литературных агентства, пиар-компании, гостиницы и супермаркеты. Кроме того, ей принадлежала доля (26%) в крупной косметической фирме, обанкротившейся в 1970 г.368 Выпускаемые REC бумаги были столь же пестрыми, как и ее бизнес. Перечислим их.

- Привилегированные акции номиналом всего $1, дающие право на получение дивидендов в размере $7 в год и учтенные как долговые обязательства ($1 на акцию).

- Обыкновенные акции, объявленная стоимость которых ($2,5 млн, т.е. $1 за акцию) с лихвой перекрывалась расходами в размере $5,5 млн на обратный выкуп 209 000 акций.

- Три серии опционов на биржевые варранты, дающих право на покупку в общей сложности 1 578 000 акций.

- Не менее шести видов долговых обязательств в форме закладных на недвижимость, необеспеченных долговых обязательств, простых векселей, банковских векселей, долговых расписок, займов и задолженностей по контрактам, а также ссуд, предоставленных Управлением по делам малого бизнеса. Общая сумма долга в марте 1969 г. превышала $100 млн. Кроме того, компания, естественно, должна была платить налоги и покрывать кредиторскую задолженность.

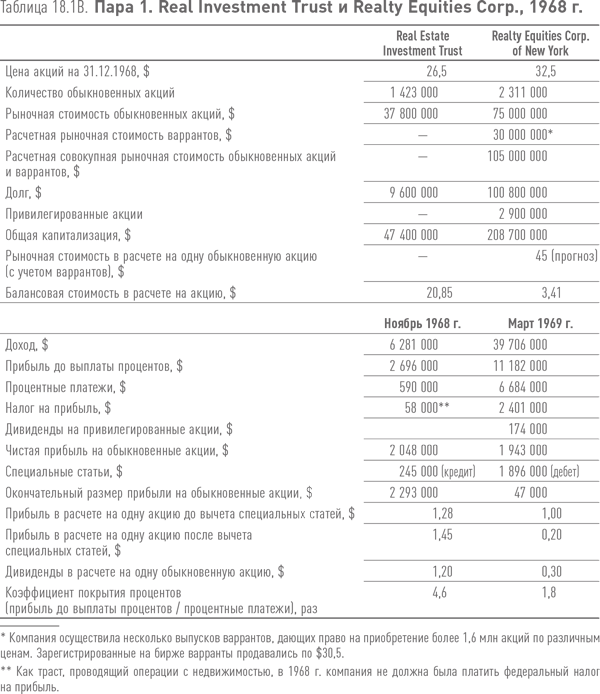

Для начала сравним некоторые цифры за 1960 г. (таблица 18.1A). Рыночная стоимость акций Trust в 9 раз превышала совокупную стоимость акций Equities. Относительная величина задолженности Trust была меньше, соотношение чистой и валовой прибыли — лучше. Значение коэффициента «цена/прибыль» было выше.

В таблице 18.1B представлены результаты деятельности этих компаний спустя восемь лет. Благодаря усилиям руководителей Trust, которые «беспечно шли тропинкою своей»369, выручка и прибыль в расчете на акцию выросли примерно на 3/4. А Realty Equities стала чудовищным и чрезвычайно уязвимым гигантом.

Как же реагировала Уолл-стрит на столь разные результаты? Очень просто: Thrust почти не замечали, а Realty Equities, наоборот, была в центре внимания. В 1958 г. ее акции выросли в цене с $10 до $37,75, зарегистрированные на бирже варранты — с $6 до $36,5, а общее количество проданных акций составило 2 420 000. В то же время при скромном объеме продаж цена акций Trust выросла с $20 до $30,25. По состоянию на март 1969 г. балансовая стоимость Realty в расчете на акцию составляла всего $3,41, т.е. менее 10% максимальной цены за этот год. У Trust этот показатель был равен $20,85.

В следующем году стало ясно, что финансовое состояние Realty Equities оставляет желать лучшего, и курс акций упал до $9,5. Акционеры, надо полагать, были в шоке, когда в марте 1970 г. узнали, что чистые убытки компании составили $13,2 млн ($5,17 на акцию), т.е. она осталась практически без собственного (и без того довольно тощего) капитала. (Катастрофические убытки включали резерв на покрытие будущих убытков по инвестициям в размере $8,8 млн). Несмотря на это, сразу же после завершения финансового года руководство компании «мужественно» заявило о выплате дополнительных дивидендов в размере 5 центов. Но неприятности на этом не кончились. Аудиторы компании отказались утвердить отчеты компании за 1969/70 финансовый год, и на Американской фондовой бирже торги акциями компании были приостановлены. На внебиржевом рынке цена покупки упала ниже $2 за акцию370.

Что касается акций Real Estate Investment Trust, то после 1969 г. их курс колебался в допустимых пределах. Минимум 1970 г. составил $16,5, но к началу 1971 г. курс вырос до $26,83. Последнее значение показателя прибыли на акцию равнялось $1,5. При этом акции продавались по $21,6, причем эта цена незначительно превышала балансовую стоимость. Можно сказать, что в 1968 г. акции Trust были немного переоценены, принимая во внимание их высокий курс. Руководители компании честно вели себя по отношению к акционерам — в отличие от руководителей Real Estate Equities.

Пара 2. Air Products and Chemicals

(промышленные и медицинские

газы и др.)

и Air Reduction Co.

(промышленные газы и

оборудование,

химические продукты)

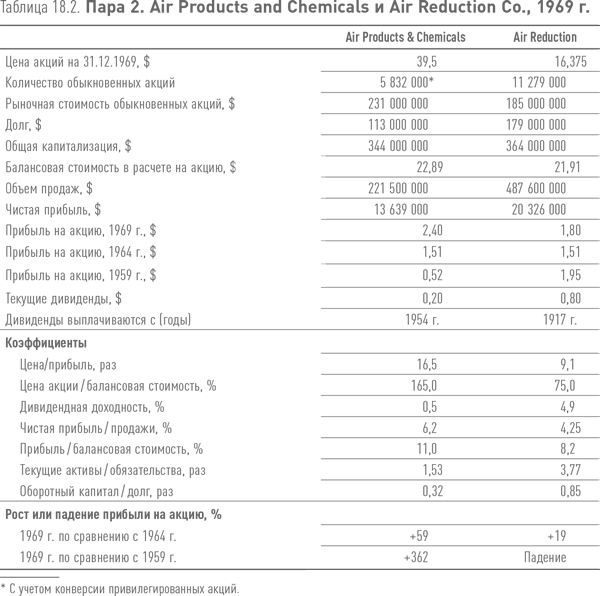

Эти две компании с похожими названиями относятся к близким сферам деятельности. Они куда больше похожи друг на друга, чем первые две. Учитывая это сходство, мы можем провести почти классический анализ их ценных бумаг. (Компании, рассматриваемые далее в этой главе скорее можно назвать гетероклитами371.) Компания Air Products and Chemicals моложе Air Reduction Co., и в 1969 г. объем ее бизнеса372 был вдвое меньше. Несмотря на это, рыночная капитализация Air Products была на 25% выше, чем у Air Reduction. Как показывают данные, представленные в таблице 18.2, это обуславливалось как более высокой рентабельностью, так и лучшими показателями деятельности в прошлом. Перед нами типичный пример «качественной» компании. Цена акций Air Products в 16,5 раза превышала ее последнюю объявленную прибыль; для акций Air Reduction значение этого показателя составляло 9,1. Кроме того, акции Air Products торговались намного дороже балансовой стоимости активов, в то время как акции Air Reduction можно было купить всего за 75% их балансовой стоимости373. Компания Air Reduction выплачивала более щедрые дивиденды. Но стремление Air Products удерживать прибыль могло быть связано с желанием направлять ее на развитие бизнеса. Кроме того, позиция Air Reduction по оборотному капиталу была сильнее. (По этому поводу можно заметить, что прибыльная компания всегда может привести этот показатель в норму с помощью привлечения финансовых ресурсов. Однако, по нашим стандартам, Air Products была немного «перегружена» облигациями.)

Если бы финансового аналитика попросили выбрать между этими двумя компаниями, он без труда пришел бы к выводу, что компания Air Products более перспективна, чем Air Reduction. Но делает ли это компанию Air Products более привлекательной, учитывая несколько завышенный уровень цен? Вряд ли на этот вопрос можно дать однозначный ответ. В целом Уолл-стрит предпочитает качество количеству, и, скорее всего, большинство финансовых аналитиков отдали бы предпочтение «лучшим», хотя и более дорогим акциям компании Air Products, а не менее «качественным», хотя и более дешевым акциям Air Reduction. Насколько справедливо это предположение, зависит не столько от очевидных инвестиционных характеристик компаний, сколько от непредсказуемого будущего. В этом смысле компания Air Reduction принадлежит к важной группе компаний с низким мультипликатором прибыли. Если пример, который рассматривался ранее374, верен, т.е. доходность акций с низким значением данного коэффициента выше доходности акций с высоким мультипликатором прибыли, логично предположить, что акциям компании Air Reduction можно отдать предпочтение, но рассматривая их только как часть диверсифицированного инвестиционного портфеля. (Следует отметить, что по результатам более тщательного анализа аналитик может прийти к прямо противоположному выводу, — по причинам, которые мы здесь не рассматривали.)

Продолжение истории. В 1970 г. акции Air Products вели себя лучше, чем акции Air Reduction, — котировки акций двух компаний снизились соответственно на 16 и 24%. Но Air Reduction быстрее восстановила свои позиции. Уже в начале 1971 г. цена ее акций увеличилась на 50% по сравнению с ценой закрытия в 1969 г. Акции Air Products за тот же период выросли на 30%. В данном случае акции с более низким значением коэффициента «цена/прибыль» продемонстрировали свое преимущество — по крайней мере временное375.

Пара 3. American Home Products Co.

(лекарственные

препараты,

косметическая продукция,

хозяйственные товары, кондитерские изделия)

и American Hospital Supply

Co.

(дистрибуция и

производство оборудования и материалов для медицинских

учреждений)

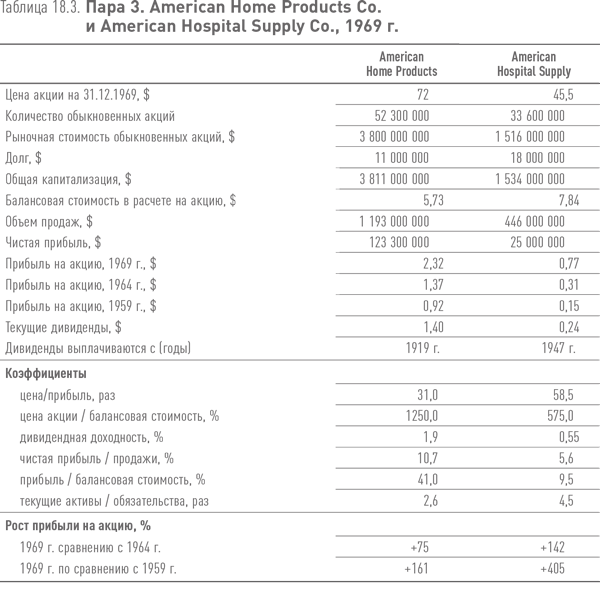

Перед нами две компании с миллиардными гудвиллами (по состоянию на конец 1969 г.), представляющие различные сегменты быстроразвивающейся и чрезвычайно прибыльной отрасли здравоохранения. Для краткости будем называть их соответственно Ноmе и Hospital. Основные показатели деятельности компаний представлены в таблице 18.3. Можно отметить следующие положительные моменты. Обе компании отличает, во-первых, значительный рост без единого убыточного года начиная с 1958 г. (т.е. 100%-ная стабильность прибыли) и, во-вторых, устойчивое финансовое положение. Темпы роста Hospital (на конец 1969 г.) были значительно выше, чем Ноmе. В то же время рентабельность Ноmе (рассчитанная как по объему продаж, так и по основным фондам) была значительно выше376. (Действительно, в связи с относительно низкой рентабельностью Hospital в 1969 г. (только 9,5%), несмотря на существенный рост объемов продаж и прибыли, возникал интересный вопрос о том, действительно ли этот бизнес был высокоприбыльным.)

Сравнение цен акций показывает, что покупатели акций Home за свои деньги получали гораздо больше с точки зрения текущих (и прошлых) прибылей и дивидендов. Весьма низкая балансовая стоимость Ноmе отражала двойственную и противоречивую природу анализа ценных бумаг. С одной стороны, этот показатель говорил о том, что отдача основных фондов компании выше (что в целом является признаком здоровья и благополучия), но с другой — о том, что при текущей цене акций инвестор более уязвим в случае любых существенных негативных изменений динамики прибыли. Поскольку в 1969 г. цена акций Hospital вчетверо превышала ее балансовую стоимость, это замечание можно отнести к обеим компаниям.

Выводы. По нашему мнению, при текущих ценах обе компании были слишком дорогими для инвесторов, придерживающихся консервативных принципов отбора акций. Это не значит, они были неперспективными. Просто за их ценой стояло слишком много обещаний и мало фактических результатов. Совокупный гудвилл двух компаний в 1969 г. достигал почти $5 млрд. Сколько же лет компании должны были получать высокую прибыль, чтобы реализовать фактор гудвилла в форме дивидендов или материальных активов?

Продолжение истории (в краткосрочной перспективе). В конце 1969 г. перспективы роста прибыли Hospital рынок оценивал выше, чем аналогичные перспективы Ноmе: значение коэффициента «цена/прибыль» у первой компании было почти вдвое выше, чем у второй. Как это часто случается, в следующем году прибыль компании-фаворита немного снизилась, а прибыль Ноmе выросла на 8%. Показательно, что рынок резко отреагировал на ухудшение годовых показателей Hospital — в феврале 1971 г. акции компании продавались по $32, т.е. примерно на 30% ниже цены закрытия в 1969 г., в то время как акции Ноmе котировались немного выше цены закрытия того же года377.

Пара 4. Н&R Block

(налоговые

консультации)

и Blue Bell

(производство рабочей одежды,

униформы и др.)

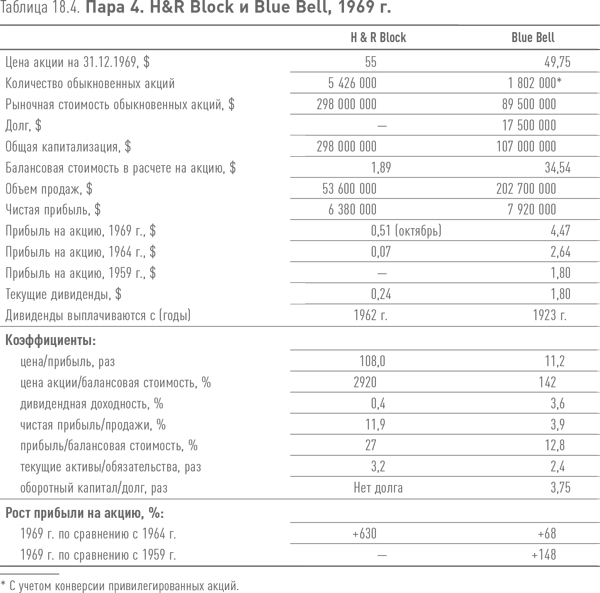

Эти две компании — почти новички на Нью-Йоркской фондовой бирже. Истории их успеха совершенно разные. Компания Blue Bell прошла сложный путь и со временем заняла ведущее место в отрасли, отличающейся высоким уровнем конкуренции. Колебания прибыли в определенной степени были обусловлены изменением условий в отрасли, но с 1965 г. компания росла впечатляющими темпами. Она вышла на рынок в 1916 г., а дивиденды регулярно выплачивала с 1923 г. В конце 1969 г. фондовый рынок относился к ее акциям без энтузиазма, о чем свидетельствовало значение коэффициента «цена/прибыль» (11), в то время как для компаний, входящих в расчет индекса Standard & Poor’s Composite, оно достигало 17.

Взлет компании Н&R Block был головокружительным. Сведения о первых ее результатах относятся к 1961 г., когда компания получила прибыль в размере $83 000 при выручке $610 000. Через восемь лет выручка увеличилась до $53,6 млн, а чистая прибыль — до $6,3 млн. В то время фондовый рынок был в восторге от таких быстрорастущих компаний. В 1969 г. цена закрытия акций H&R Block составила $55, т.е. превысила прибыль за последние 12 месяцев более чем в 100 раз. Общая рыночная стоимость акций достигла $300 млн, превысив стоимость материальных активов почти в 30 раз378. Это был неслыханный пример столь высокой рыночной оценки компании. (В то время акции корпораций IBM и Xerox торговались, соответственно, примерно в 9 и 11 раз выше балансовой стоимости.)

В таблице 18.4 представлены абсолютные и относительные показатели, демонстрирующие колоссальное, ничем не обоснованное различие в оценке рынком стоимости Н&R Block и Blue Bell. Действительно, отдача основных фондов Н&R Block была вдвое выше, чем Blue Bell. При этом в течение последних пяти лет прибыль первой компании (которая бралась практически из ничего) также росла намного быстрее. Но рыночная стоимость Blue Bell составляла менее 1/3 рыночной стоимости компании Н&R Block, хотя ее объем продаж был в 4 раза больше, величина прибыли на акцию — в 2,5 раза выше, инвестиции в материальные активы — в 5,5 раза выше, а дивидендная доходность — в 9 раз выше, чем у Н&R Block.

Очевидный вывод. Опытный финансовый аналитик признал бы перспективность акций Н&R Block, исходя из ожидаемого будущего роста. Разумеется, у него возникли бы некоторые сомнения, связанные с тем, что высокая доходность бизнеса компании могла привлечь в сферу налогового консультирования новых игроков, что существенно обострило бы конкурентную борьбу [1]. Но, зная о том, что даже в высококонкурентных отраслях есть стабильные лидеры (взять хотя бы Avon Products в области производства косметической продукции), он не решился бы прогнозировать быстрое выравнивание кривой роста компании Н&R Block. Главная задача состояла бы в том, чтобы определить, не является ли текущая рыночная стоимость компании ($300 млн) максимально возможной или завышенной, даже учитывая блестящие перспективы бизнеса. В то же время аналитик со спокойной душой рекомендовал бы инвесторам акции Blue Bell, считая компанию успешной, а цену акций — весьма умеренной.

Продолжение истории (март 1971 г.). Близкие к паническим настроения, господствовавшие на рынке в 1970 г., привели к тому, что цена акций Blue Bell снизилась на 1/4, а цена акций Н&R Block — примерно на 1/3. Но затем на волне восстановления фондового рынка они не только вернули утраченные позиции, но и превзошли их: в феврале 1971 г. акции Н&R Block выросли до $75, а акции Blue Bell — еще больше (до $109 с учетом дробления в соотношении 3:2). Ясно, что в конце 1969 г. акции Blue Bell были более выгодным приобретением, чем акции Block. Но тот факт, что цена последних (несомненно, завышенная) все-таки выросла еще примерно на 35%, свидетельствует о том, насколько осторожными должны быть аналитики и инвесторы (первые — в словах, вторые — в делах) в отношении коротких продаж акций хороших компаний — вне зависимости от того, насколько высокими могут казаться котировки379.

Пара 5. International Flavors &

Fragrances

(производство промышленных

ароматических добавок)

и International Harvester

Со.

(производство грузовых

автомобилей,

сельскохозяйственной и строительной техники)

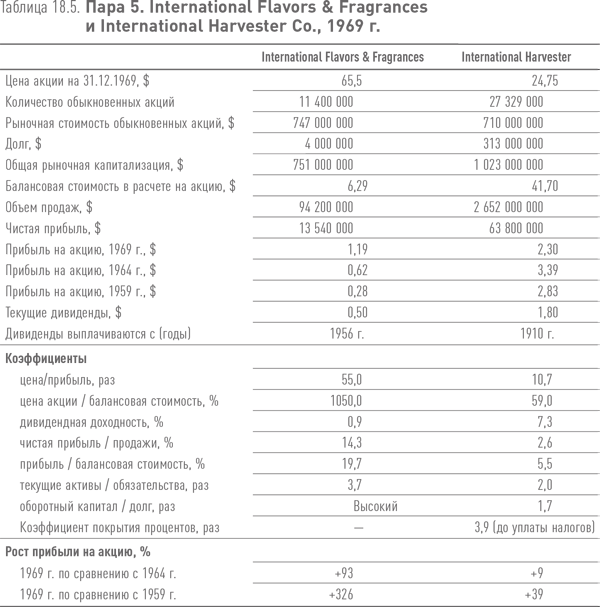

Сравнение этих двух компаний преподнесет нам немало сюрпризов. International Harvester знают все. Это одна из 30 крупнейших американских компаний, входящих в расчет фондового индекса Доу–Джонса380. Но многие ли читатели знают что-либо о компании International Flavors & Fragrances (IFF), ближайшем соседе Harvester в котировальном листе Нью-Йоркской фондовой биржи? Между тем, как ни странно, в конце 1969 г. совокупная рыночная капитализация компании IFF была значительно выше, чем Harvester: $747 млн против $710 млн. Это еще более удивительно, если принять во внимание, что акционерный капитал Harvester был в 17 раз, а годовой объем продаж — в 27 раз больше, чем Flavors. Но вы удивитесь еще больше, узнав, что всего три года назад чистая прибыль компании Harvester была выше, чем объем продаж Flavors в 1969 г. Как объяснить столь странное расхождение в рыночных оценках двух компаний? Все дело, разумеется, в двух волшебных словах — «рентабельность» и «рост». С этих позиций компания Flavors проявила себя с лучшей стороны, в то время как Harvester могла лишь мечтать об этом.

Показатели деятельности компаний представлены в таблице 18.5. Рентабельность Flavors, рассчитанная как отношение чистой прибыли к объему продаж, достигает аж 14,3% (23% до уплаты налога на прибыль). Значение этого показателя Harvester составляет какие-то жалкие 2,6%. Рентабельность Flavors, рассчитанная как отношение прибыли к балансовой стоимости, составляет 19,7%, Harvester — только 5,5%. За пять лет чистая прибыль Flavors почти удвоилась, Harvester — почти не росла. Сравнение показателей 1969-го и 1959 г. дает примерно ту же картину. Разная результативность компаний обуславливает различие в их оценке фондовым рынком. Цена акций Flavors в 55 раз превышала удельную прибыль (за последний период), цена акций Harvester — лишь в 10,7 раза. Соответственно, акции Flavors оценивались рынком в 10,4 раза выше балансовой стоимости, а акции Harvester торговались с 41%-ным дисконтом.

Комментарии и выводы. Во-первых, следует отметить, что успех Flavors на фондовом рынке полностью основывался на развитии ее основного бизнеса. Руководство компании не увлекалось разного рода корпоративными схемами, приобретением других компаний, попытками увеличить капитализацию за счет обременительных долговых обязательств и прочими популярными на Уолл-стрит приемами. Компании удавалось поддерживать высокую рентабельность, и в этом — главный секрет ее успеха. Результаты деятельности Harvester говорят совершенно о другом, но и в этом случае можно обойтись без сложных методов финансового анализа. Почему прибыльность многих крупных компаний снижается даже в периоды продолжительного роста экономики? Зачем нужны обороты свыше $2,5 млрд, если компания не может заработать достаточно прибыли, чтобы оправдать инвестиции своих акционеров? Мы с вами не обязаны решать эту проблему. Однако мы настаиваем, что о ней должны помнить не только руководители компаний, но и рядовые акционеры и что ее решение требует немалых умственных усилий и энергичных действий381. Акции обеих компаний не отвечают нашим консервативным требованиям, т.е. не являются достаточно привлекательным и дешевым объектом инвестиций. Flavors — типичная успешная, но переоцененная компания. Показатели компании Harvester — слишком заурядные, чтобы ее можно было считать действительно привлекательной, несмотря на то, что ее акции торгуются значительно ниже балансовой стоимости. (Инвестор, вне всякого сомнения, может найти на рынке другие, куда более выгодные акции.)

Продолжение истории (1971 г.). Низкая цена акций Harvester в конце 1969 г. защитила их от стремительного падения в 1970 г. Они потеряли в цене только 10%. Позиции Flavors оказались более уязвимыми — ее акции упали до $45, т.е. на 30%. Во время последовавшего подъема на фондовом рынке позиции обеих компаний восстановились, и их рыночная стоимость значительно превысила уровень закрытия в 1969 г., но акции Harvester вскоре опять упали до $25.

Пара 6. McGraw Edison

(коммунальное хозяйство и

оборудование)

и McGraw-Hill

(книгоиздание,

кинопроизводство,

обучающие и информационные системы, издание журналов и

газет)

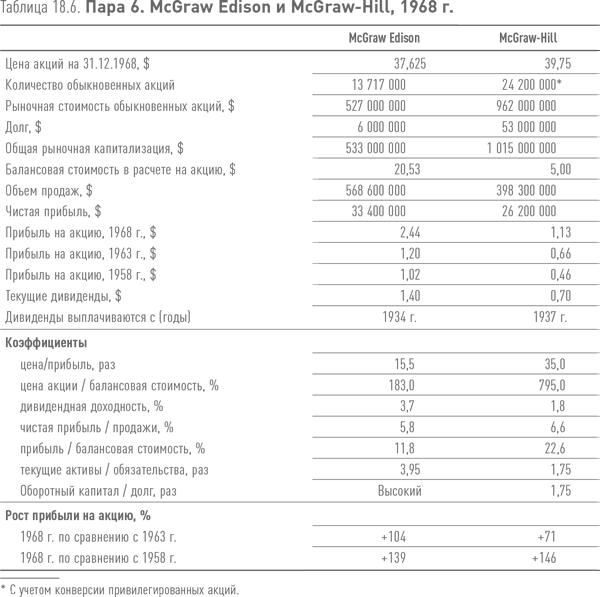

Эта пара компаний со столь похожими названиями (для краткости будем называть их Edison и Hill) включает две крупные успешные компании совершенно разных отраслей. Сравнение проводится по состоянию на 31 декабря 1968 г. Соответствующие данные приведены в таблице 18.6.

Цена акций компаний была примерно равной, но из-за большего количества выпущенных акций рыночная капитализация Hill была примерно вдвое выше, чем Edison. Это было немного странно, поскольку объем продаж Edison был примерно на 50%, а чистая прибыль — на 25% выше. В результате значение такого важного показателя, как коэффициент «цена/прибыль» у Hill было более чем вдвое выше, чем у компании Edison. Это объяснялось прежде всего благожелательным и даже восторженным отношением фондового рынка к акциям книгоиздательских компаний, некоторые из которых вышли на публичный рынок в конце 1960-х гг.382

В конце 1968 г. стало ясно, что энтузиазм рынка зашел слишком далеко. В 1967 г. акции Hill продавались по $56, т.е. цена акций более чем в 40 раз превышала величину объявленной прибыли за 1966 г. Но в 1967 г. имело место незначительное снижение прибыли, которое вновь повторилось в 1968 г. Таким образом, рынок наделял щедрым 35-кратным коэффициентом «цена/прибыль» компанию, прибыль которой на протяжении последних двух лет падала. Однако, несмотря на это, ее акции все еще оценивались в 8 раз выше удельной стоимости материальных активов, т.е. стоимость гудвилла достигала примерно $1 млрд! Этот случай прекрасно подтверждает справедливость высказывания доктора Сэмуэла Джонсона: «Надежда побеждает опыт».

И наоборот, на фоне растущего фондового рынка котировки акций McGraw Edison, судя по всему, были достаточно разумными, учитывая результаты деятельности и финансовое положение компании.

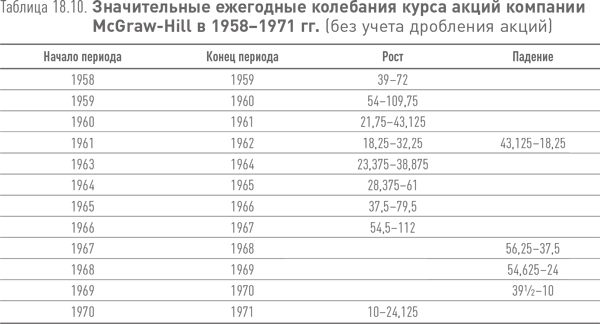

Продолжение истории (начало 1971 г.). В 1969–1970 гг. прибыль McGraw-Hill продолжала падать: она снизилась до $1,02 и затем до $0,82 на акцию. Только за ужасный май 1970 г. акции упали в цене до $10 (менее 1/5 цены, зафиксированной двумя годами ранее). Затем акции снова продемонстрировали значительный рост, но достигнутый в мае 1971 г. максимум ($24) составлял всего 60% от цены закрытия в 1968 г. Акции McGraw Edison оказались в более выигрышной ситуации: в 1970 г. их цена снизилась до $22, а в мае 1971 г. снова выросла до $41,5383.

McGraw-Hill продолжает оставаться сильной и процветающей компанией. Колебания курса ее акций — яркий пример присущих таким акциям спекулятивных рисков, создаваемых стихийными волнами оптимизма и пессимизма на Уолл-стрит.

Пара 7. National General

(крупный

конгломерат)

и National Presto

Industries

(производство бытовых

электроприборов и

военной техники)

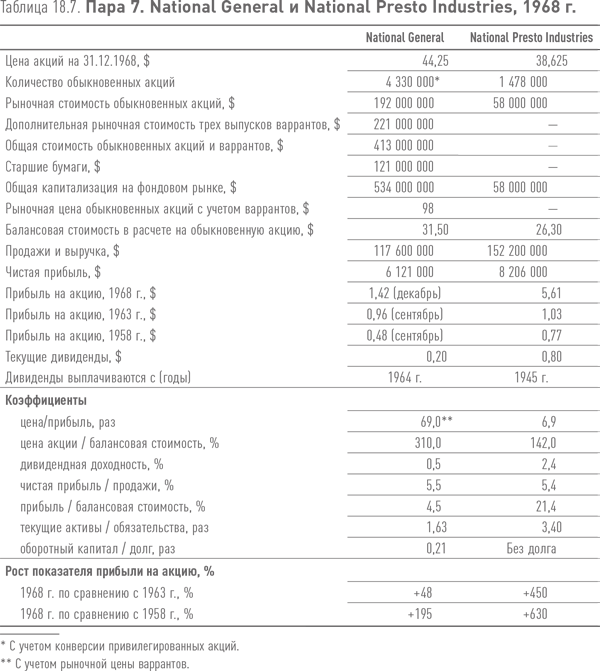

Мы решили сравнить эти две компании именно потому, что они очень разные. Для простоты будем называть их General и Presto. Сравнение проводится по состоянию на конец 1968 г., поскольку списания, имевшие место в General в 1969 г., сделали проблематичным использование для наших целей данных этого года. И хотя в 1968 г. спектр деловой активности компании еще не был столь широким, как год спустя, она уже и тогда могла считаться настоящим конгломератом. Вот ее описание в Stock Guide: «Общенациональная сеть кинотеатров; производство кинофильмов и телевизионных передач; ссудо-сберегательные ассоциации; книгоиздание». К этому можно добавить, что компания также занимается страхованием, инвестициями и недвижимостью, оказывает банковские услуги и услуги в области компьютеризации, а также производит музыкальные записи и издает музыкальную литературу. Помимо этого, компания владеет 35% активов в корпорации Performance Systems (ранее известной как Minnie Pearl’s Chicken Systems). Бизнес Presto также диверсифицирован, но не столь масштабно. Начав с производства скороварок и став лидером в этом сегменте рынка, компания начала выпускать также бытовые электроприборы. Кроме того, она участвовала в выполнении ряда контрактов для армии.

Данные по двум компаниям по состоянию на конец 1968 г. приведены в таблице 18.7. Структура капитала Presto была проще простоты — только 1 478 000 обыкновенных акций, рыночная стоимость которых составляла $58 млн. Структура капитала General была значительно сложнее: обыкновенные акции (почти вдвое больше, чем у Presto), конвертируемые привилегированные акции, три выпуска варрантов на значительное количество обыкновенных акций, огромное количество конвертируемых облигаций (обмененных на акции страховой компании), а также неконвертируемые облигации на внушительную сумму. В совокупности эти ценные бумаги давали $534 млн общей рыночной капитализации компании без учета запланированного на ближайшее будущее выпуска конвертируемых облигаций и $750 млн — с учетом последнего. Хотя капитализация National General была во много раз выше, чем у Presto, объем продаж был намного скромнее, а прибыль составляла только 75% чистой прибыли последней.

Определение истинной рыночной стоимости (капитализации) обыкновенных акций General — интересная задача для финансового аналитика. Ее решение имеет важное значение для каждого участника фондового рынка, который намерен серьезно заниматься инвестиционным бизнесом. Сравнительно небольшой выпуск привилегированных акций ($4,5) может быть конвертирован в обыкновенные акции, объем выпуска которых (при достижении благоприятного уровня цен) рассчитать нетрудно. Результаты наших расчетов представлены в таблице 18.7. С варрантами дело обстоит сложнее. Чтобы рассчитать «полностью разводненную» базу, следует предположить, что все акционеры решат использовать свои варранты, причем соответствующие поступления будут направлены на погашение части облигаций и частичный выкуп собственных обыкновенных акций. Но в реальности это предположение никак не повлияло на величину прибыли на акцию в 1968 г. — в отчете за этот год прибыль и без учета, и с учетом фактора разводнения составила одну и ту же величину ($1,51 на акцию). Мы считаем такой расчет показателя прибыли на акцию нелогичным и неправильным. На наш взгляд, варранты представляют собой часть пакета обыкновенных акций, и их рыночная стоимость входит в реальную рыночную стоимость акционерной части капитала компании (см. главу 17.) Прибавив рыночную стоимость варрантов к рыночной стоимости обыкновенных акций, мы получим абсолютно другие (см. таблицу 18.7) показатели деятельности компании National General в 1968 г. В действительности истинная рыночная стоимость обыкновенных акций компании оказывается более чем вдвое выше указанной цифры, поэтому и истинное значение коэффициента «цена/прибыль» в 1968 г. увеличивается до абсурдной величины — 69 (более чем вдвое). И наконец, совокупная рыночная стоимость всех эквивалентов обыкновенных акций составляет $413 млн, что втрое превышает балансовую стоимость активов компании.

Эти цифры выглядят еще более дикими в сравнении с аналогичными показателями компании Presto. Возникает вопрос: почему значения коэффициентов «цена/прибыль» двух компаний разнятся столь существенно (на порядок): 6,9 у Presto и 69 у National General? Значения всех коэффициентов акций Presto выглядят вполне нормально. Возможно, дело в том, что прошлые успехи компании во многом были связаны с выполнением военных контрактов. В мирных же условиях инвесторы ожидали некоторого снижения прибыли. Подводя итог, можно сказать, что акции компании Presto по всем статьям подходят под определение «разумной покупки по приемлемой цене». В этот же период General имела все характерные черты типичного конгломерата образца конца 1960-х гг.: масса корпоративных инициатив и громадье планов. Но ее рыночные котировки не соответствовали истинной стоимости.

Продолжение истории. В 1969 г. компания General продолжала проводить политику диверсификации, немного увеличив объем долга. При этом она списала десятки миллионов долларов (главным образом, стоимость своих инвестиций в Minnie Pearl Chicken). В итоге компания показала убыток — $72 млн без учета налогового кредита и $46,4 млн с учетом кредита. В 1969 г. котировки упали до $16,5, в 1970 г. — до $9, что составляло только 15% максимальной цены акций ($60) в 1968 г. В 1970 г. объявленная прибыль на акцию составила $2,33 (с учетом разводнения), и в 1971 г. курс акций вырос до $28,5. Компания National Presto постепенно увеличивала прибыль на акцию как в 1969 г., так и в 1970 г., показав непрерывный рост прибыли на протяжении 10 лет подряд. Несмотря на это, в 1970 г. ее акции упали до $21,5. Обратим внимание на эту цифру. Она менее чем в 4 раза превышала последнюю отчетную прибыль компании на акцию, а также была меньше удельной стоимости ее чистых оборотных активов. В 1971 г. цена акций National Presto увеличилась на 60% — до $34, но коэффициенты все еще оставались впечатляющими. Увеличившийся оборотный капитал на акцию почти равнялся текущей цене, которая в свою очередь только в 5,5 раза превышала последнюю заявленную прибыль на акцию. Если бы вам удалось найти десяток таких акций для формирования диверсифицированного инвестиционного портфеля, вы могли бы не сомневаться в его удовлетворительных результатах384.

Пара 8. Whiting

(оборудование для

обрабатывающей промышленности)

и Willcox &

Gibbs

(небольшой

конгломерат)

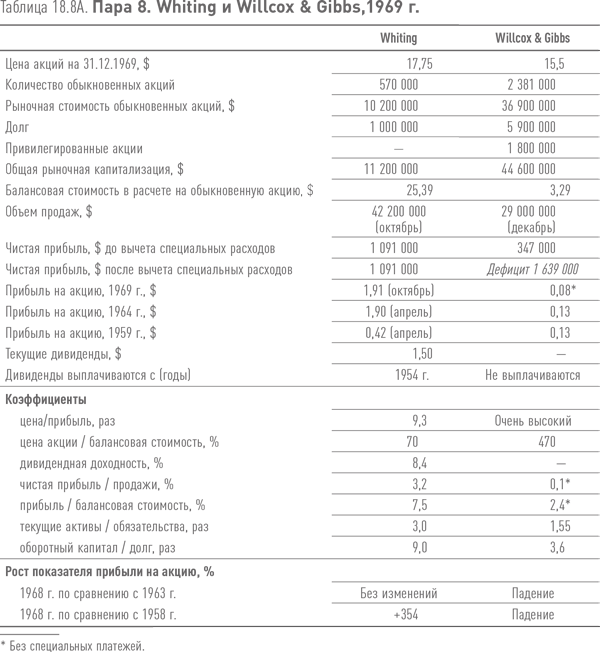

В котировальном листе Американской фондовой биржи эти компании расположены почти рядом, хотя и не в соседних строках. Результаты их сравнения, представленные в таблице 18.8A, еще раз напоминают о том, насколько нерационально ведет себя фондовый рынок.

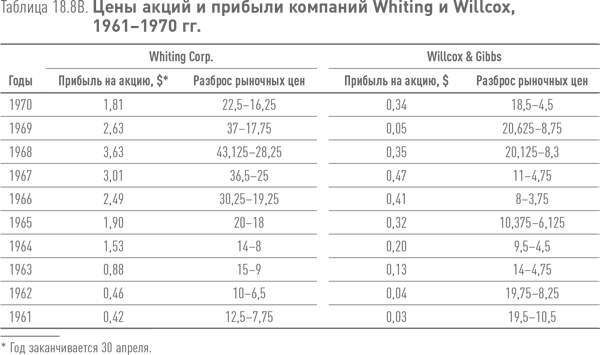

Компания с меньшими объемами продаж и прибыли и вполовину меньшими материальными активами, стоящими за акциями, оценивалась в 4 раза дороже. Более дорогая компания едва не объявила об убытках после вычета специальных расходов и не выплачивала дивиденды на протяжении 13 лет. Более дешевая компания на протяжении длительного периода получала удовлетворительную прибыль и с 1936 г. постоянно выплачивала дивиденды. На момент сравнения ее дивидендная доходность была самой высокой из всех компаний, представленных в котировальном листе Американской фондовой биржи. Чтобы наглядно показать, насколько различается финансовое положение двух компаний, мы приведем показатели прибыли и цены акций за 1961–1970 гг. (таблица 18.8B).

Выше мы сравнивали крупные корпорации. История данных двух компаний позволяет пролить свет на некоторые аспекты развития американского среднего бизнеса. Компания Whiting была зарегистрирована в 1896 г., т.е. имеет внушительную 75-летнюю историю. Она всегда осталась верна своему «призванию» — производству оборудования для обрабатывающей промышленности, которым успешно занималась на протяжении нескольких десятилетий. Компания Willcox & Gibbs была создана еще раньше — в 1866 г. Она давно известна в своей отрасли как производитель промышленных швейных машин. На протяжении последнего десятилетия она проводит политику диверсификации, которую иначе как странной не назовешь. С одной стороны, у компании огромное количество дочерних фирм (не менее 24), производящих самую разнообразную продукцию, но с другой — по меркам Уолл-стрит этот конгломерат просто лилипут.

Динамика прибыли компании Whiting свидетельствует о стабильном и довольно впечатляющем росте: с 41 цента на акцию в 1960 г. до $3,63 в 1968 г. Но вряд ли такой рост мог продолжаться вечно. В 1970 г. прибыль компании снизилась до $1,77. Это стало следствием общего спада в экономике, но не более того. Однако рынок, как это часто бывает, отреагировал неадекватно: цена закрытия в 1969 г. была ниже максимальной цены в 1968 г. ($43,5) примерно на 60%. Результаты нашего анализа показывают, что эти акции представляли собой привлекательный объект для инвестиций, вполне приемлемый для активного инвестора (как часть диверсифицированного портфеля акций компаний второго эшелона).

Продолжение истории. В 1970 г. компания Willcox & Gibbs показала небольшие операционные убытки. Цена ее акций значительно снизилась — до $4,5, но в феврале 1971 г. выросла до $9,5. С точки зрения статистики найти объяснение такому росту непросто. Акции компании Whiting также несколько падали в цене — до $16,75 в 1970 г. (При такой цене ее акции торговались практически по стоимости оборотных активов.) В июле 1971 г. прибыль на акцию составила $1,85. В начале 1971 г. цена акций выросла до $24,5. Этот рост был достаточно логичным, но акции, в соответствии с нашими критериями, перестали быть «выгодными»385.

Общие замечания

Разумеется, для сравнения мы не случайно выбрали акции именно этих компаний и поэтому не можем утверждать, что наши выводы справедливы для любых обыкновенных акций. К тому же мы ограничились акциями промышленных компаний, не рассматривая такие важные сферы, как коммунальный сектор, транспорт и финансы. Однако объекты нашего анализа значительно различаются по размерам, сферам деятельности, а также количественным и качественным показателям. Таким образом, нам удалось продемонстрировать возможности нашего метода, который инвесторы могут использовать для выбора подходящих акций.

Мы увидели, что курс акций не всегда напрямую зависит от результатов деятельности компаний. Акции большинства компаний с более высокими темпами роста прибыли и показателями рентабельности, как правило, отличаются и более высокими коэффициентами «цена/прибыль», что в целом логично. С одной стороны, трудно сказать, насколько оправданны расхождения в значениях коэффициентов «цена/прибыль» для акций рассмотренных компаний (с точки зрения показателей их деятельности и перспектив). С другой стороны, в отдельных редких случаях можно сделать однозначные выводы. Речь идет, во-первых, о благосклонности рынка к акциям, не имеющим прочной стоимостной основы. Такие акции были не только спекулятивными, т.е. рискованными по сути, но и в большинстве случаев значительно переоцененными. Во-вторых, речь идет об акциях, истинная стоимость которых была выше их цены. Их недооцененность также объяснялась особым отношением к ним участников рынка — своего рода «антиспекулятивными» настроениями или необоснованным пессимизмом, вызванным временным снижением прибыли компании.

В таблице 18.9 представлены данные о колебаниях цен акций, рассмотренных в данной главе. Большинство из них сильно упали в цене с 1961 по 1962 г., а также с 1969 по 1970 г. Безусловно, инвестор должен быть готов к подобным неблагоприятным изменениям на фондовом рынке в будущем.

В таблице 18.10 показаны колебания цен обыкновенных акций компании McGraw Hill в период с 1958 по 1970 г. Следует отметить, что на протяжении каждого года за последние 13 лет курс акций компании демонстрировал существенные взлеты и падения.

Анализируя акции в процессе работы над данной главой, мы вновь и вновь поражались огромной разнице между задачами, которые обычно ставятся в рамках анализа ценных бумаг, и теми, которые он действительно, как мы считаем, должен решать. Большинство финансовых аналитиков пытаются выбрать акции, которые лучше всего проявят себя в будущем с точки зрения роста цен и прибыли. Мы сомневаемся, что эта задача имеет решение. На наш взгляд, финансовый аналитик прежде всего должен искать достаточно редкие ценные бумаги, о цене которых с уверенностью можно сказать, что она существенно ниже их стоимости. Имея достаточно знаний и опыта, аналитик должен уметь из года в год успешно находить такие акции.

КОММЕНТАРИИ К ГЛАВЕ 18

Что было, то и будет; и что делалось, то и будет делаться, и нет ничего нового под солнцем. Бывает нечто, о чем говорят: «Смотри, вот это новое»; но это было уже в веках, бывших прежде нас.

Еккл. 1, 9:10

Попробуем использовать классический метод Грэма, который сравнивал восемь пар компаний, читая лекции в Школе бизнеса Колумбийского университета и Нью-Йоркском финансовом институте, и проанализировать акции сегодняшних компаний. Следует помнить, что мы рассматриваем акции этих компаний на определенный момент времени. Дешевые акции могут стать переоцененными, дорогие — дешевыми. Практически каждая акция в какой-то момент может стать выгодным объектом инвестиций или оказаться слишком дорогой. Есть хорошие и плохие компании, но нет такого понятия, как «хорошая акция». «Хорошей» может быть только цена акции.

Пара 1. Cisco и Sysco

27 марта 2000 г. корпорация Cisco Systems стала самой дорогой компанией в мире. В этот день ее капитализация достигла $548 млрд. Cisco, которая производит оборудование для передачи данных через Интернет, вышла на фондовый рынок всего 10 лет назад. Если бы вы купили акции Cisco на IPO, сегодня вы получили бы прибыль, значение которой, напечатанное в книге, можно принять за опечатку: 103 697%, или в среднем 217% в год. За предыдущие четыре финансовых квартала объем продаж Cisco составил $14,9 млрд, прибыль — $2,5 млрд. Рыночная цена акций Cisco в 219 раз превышала ее чистую прибыль, т.е. коэффициент «цена/прибыль» был одним из самых высоких, когда-либо отмеченных для акций крупных компаний.

Корпорация Sysco занимается поставками продуктов питания для организаций и учреждений, ее акции обращаются на фондовом рынке на протяжении 30 лет. За последние четыре квартала выручка Sysco составила $17,7 млрд (почти на 20% больше, чем у Cisco), но чистая прибыль компании равнялась «всего» $457 млн. При рыночной стоимости $11,7 млрд акции Sysco продавались по цене в 26 раз выше прибыли, т.е. существенно ниже среднерыночного коэффициента, равного 31.

А теперь попробуем поиграть в ассоциации с типичным инвестором.

Вопрос: Что в первую очередь приходит вам на ум, когда вы слышите название Cisco Systems?

Ответ: Интернет... отрасль будущего... привлекательные акции... «горячие акции»... успеть купить побольше акций, прежде чем курс взлетит еще выше…

Вопрос: А как насчет корпорации Sysco?

Ответ: Грузовики... картофельная запеканка с мясом… школьные обеды… больничная еда… спасибо, я не голоден!

Общеизвестно, что оценка акций часто зависит от эмоционального восприятия компании инвесторами386. Но разумные инвесторы копают глубже. Следуя их примеру, попытаемся объективно оценить финансовое состояние обеих компаний.

- Большая часть роста выручки и прибыли корпорации Cisco была следствием ее приобретений. Только с сентября Cisco раскошелилась на $10,2 млрд, чтобы купить 11 компаний. Можно ли интегрировать в единый бизнес такое количество компаний за такой короткий срок?387 Кроме того, около 1/3 прибыли за предыдущее полугодие было получено не от бизнеса, а за счет налоговых льгот по акционерным опционам, исполненным ее руководителями и сотрудниками. Интересно отметить, что Cisco получила $5,8 млрд от продажи неких «инвестиций», а затем потратила $6 млрд на покупку других. Возникает естественный вопрос: с чем мы имеем дело — с интернет-компанией или взаимным инвестиционным фондом? Что будет, если эти «инвестиции» перестанут расти в цене?

- На протяжении того же периода Sysco также приобрела несколько компаний, но заплатила за них только около $130 млн. Акционерные опционы для сотрудников составили всего 1,5% общего количества находящихся в обращении акций (по сравнению с 6,9% у Cisco). Если бы владельцы опционов реализовали их, прибыль компании Cisco в расчете на акцию была бы разводнена намного сильнее, чем Sysco. Кроме того, Sysco увеличила квартальные дивиденды с 9 до 10 центов, тогда как Cisco дивидендов вообще не платила.

В конце концов, как отмечал профессор финансов Джереми Сигел (Уортонская школа бизнеса), ни одна компания такого размера, как Cisco, не может расти такими темпами, чтобы оправдать значение коэффициента «цена/прибыль» выше 60 или тем более выше 200388. Как только компания становится гигантом, темпы ее роста замедляются, иначе эта компания просто проглотит весь мир. Для описания двух вещей, существование которых возможно только по отдельности, но никак не вместе, великий американский сатирик Амброз Бирс придумал новое слово — «incompossible»389. Компания может либо быть гигантом, либо иметь гигантское значение коэффициента «цена/прибыль», но и то и другое вместе невозможно.

Вскоре колосс на глиняных ногах — Cisco — зашатался. Сначала в 2001 г. компании пришлось списать $1,2 млрд на «реструктуризацию» некоторых своих приобретений. На протяжении следующих двух лет компания потеряла еще $1,3 млрд от снижения стоимости своих так называемых «инвестиций». С 2000 по 2002 г. акции корпорации Cisco потеряли 3/4 стоимости. А Sysco продолжала получать прибыль, и цена ее акций за тот же период выросла на 56% (см. таблицу 18.11).

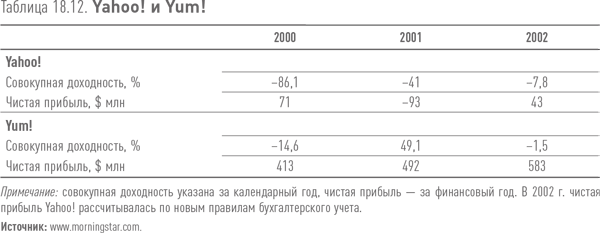

Пара 2. Yahoo! и Yum!

30 ноября 1999 г. цена закрытия акций корпорации Yahoo! составила $212,75, т.е. на 79,6% больше, чем в начале года. А уже 7 декабря акции торговались по $348 — за пять торговых дней рост составил 63,6%. Акции Yahoo! продолжали расти вплоть до конца года: 31 декабря цена закрытия составила $432,687. Всего за месяц стоимость акций выросла более чем вдвое, а рыночная капитализация компании увеличилась на $58 млрд и достигла $114 млрд390.

За предыдущие четыре квартала выручка Yahoo! составила $433 млн, чистая прибыль — $34,9 млн. Таким образом, акции Yahoo! оценивались рынком в 263 раза дороже выручки и в 3264 раза дороже прибыли. (Как мы помним, значение коэффициента «цена/прибыль», даже ненамного превышающее 25, вызывало у Грэма скептическую усмешку391.)

Почему курс акций Yahoo! рос так быстро? После закрытия торгов 30 ноября 1999 г. агентство Standard & Poor’s заявило, что 7 декабря включит Yahoo! в расчет фондового индекса Standard & Poor’s 500. Это сделало бы акции Yahoo! обязательными для включения в портфель индексных инвестиционных фондов и других крупных инвесторов, и столь резкий рост спроса неизменно привел бы к дальнейшему росту акций — по крайней мере на время. Почти 90% акций Yahoo! были в руках работников компании и венчурных капиталистов (т.е. круг их держателей был весьма узким), и лишь небольшая часть обращалась на фондовом рынке. Таким образом, тысячи людей покупали акции Yahoo! только потому, что знали: другие тоже хотят их купить. Цена при этом не имела значения.

Что касается Yum!, то фондовый рынок не особенно жаловал эту компанию, которая ранее была подразделением PepsiCo. Она владела тысячами заведений быстрого питания, таких как Kentucky Fried Chicken, Pizza Hut и Taco Bell. За последние четыре квартала ее выручка составила $8 млрд, чистая прибыль — $633 млн (в 17 раз больше, чем у Yahoo!). Но рыночная стоимость Yum! в конце 1999 г. составила всего $5,9 млрд, или 1/19 рыночной капитализации Yahoo! Акции Yum! торговались лишь в 9 раз дороже прибыли и всего за 73% удельной выручки392.

Как не уставал повторять Грэм, в краткосрочной перспективе фондовый рынок ведет себя как машина для подсчета голосов, а в долгосрочной — как весы. Корпорация Yahoo! выигрывала с точки зрения краткосрочной популярности. Но в итоге решающее значение приобрела прибыль, которой у Yahoo! фактически не было. Как только фондовый рынок перестал голосовать и начал взвешивать, стрелки весов сместились в пользу компании Yum! С 2000 по 2002 г. ее акции выросли в цене на 25,4%, в то время как Yahoo! потеряла в общей сложности 92,4% стоимости (таблица 18.12).

Пара 3. Commerce One и Capital One

По состоянию на май 2000 г. акции корпорации Commerce One обращались на фондовом рынке менее года (с июля 1999 г.). В первом годовом отчете эта компания, занимающаяся созданием интернет-бирж для соответствующих подразделений компаний, указала, что ее активы составляют $385 млн, и заявила о чистых убытках в размере $63 млн при лишь $34 млн выручки. Курс акций этой крошечной компании с момента IPO вырос примерно на 900%, а ее рыночная капитализация составила $15 млрд. Была ли компания переоценена? «Да, у нас большая рыночная капитализация, — пожимал плечами генеральный директор Commerce One Марк Хоффман, отвечая на вопросы журналистов, — но у нас блестящие перспективы на рынке. Аналитики считают, что в текущем году наша выручка составит $140 млн. А в прошлом наша выручка была больше ожидаемой».

Слова Хоффмана вызывали ряд вопросов:

- Если компания Commerce One теряет $2 на каждом $1 продаж, то при увеличении выручки вчетверо (как предсказывали «аналитики») не вырастут ли в такой же пропорции и ее убытки?

- Какую «ожидаемую выручку» и насколько удалось превысить компании Commerce One «в прошлом»? И о каком «прошлом» идет речь?

На вопрос начнет ли компания получать прибыль, Хоффман с готовностью ответил: «Без сомнения, мы можем стать прибыльным бизнесом. Мы планируем получить прибыль в четвертом квартале 2001 г. Аналитики считают, что в этом году выручка составит $250 млн».

Ох уж эти аналитики! «Мне нравится Commerce One на данном этапе развития, потому что она растет быстрее, чем Ariba (ближайший конкурент компании, стоимость акций которого также превышала выручку почти в 400 раз), — говорила Дженет Синг, аналитик инвестиционного банка Wasserstein Perella. — Если такие темпы роста сохранятся, в 2001 г. рыночная стоимость компании превысит объем продаж в 60–70 раз». (Читай: акции некоторых компаний переоценены даже больше, чем акции Commerce One, поэтому акции Commerce One — дешевые393.)

Другая компания, которая привлекла наше внимание, — Capital One Financial Corp., эмитент кредитных карт MasterCard и Visa. С июля 1999 г. по май 2000 г. ее акции упали в цене на 21,5%. Однако общая стоимость активов компании достигала $12 млрд, а выручка в 1999 г. составила $363 млн (на 32% больше, чем в 1998 г.). При рыночной стоимости около $7,3 млрд акции компании торговались в 20 раз дороже ее чистой прибыли. Впрочем, и у Capital One не все шло гладко — компания немного увеличила свои резервы (имея в виду возможные проблемные долги), несмотря на то, что в периоды рецессии дефолтные ставки обычно резко увеличиваются. Рынок отреагировал мгновенно: потенциальные проблемы отразились на цене акций.

Что же произошло дальше? В 2001 г. выручка Commerce One составила $409 млн. К сожалению, чистый убыток компании достиг $2,6 млрд ($10,30 на акцию). А Capital One с 2000 по 2002 г. получила почти $2 млрд чистой прибыли. На протяжении этих трех лет курс ее акций упал на 38% (не больше, чем фондовый рынок в целом). А вот компания Commerce One потеряла 99,7% стоимости394.

Вместо того, чтобы слушать Хоффмана и его приверженцев, трейдерам следовало обратить внимание на честное предупреждение, которое содержалось в годовом отчете компании за 1999 г: «Компания никогда не была прибыльной. Скорее всего, в обозримой перспективе она будет нести чистые убытки и рискует навсегда остаться убыточной».

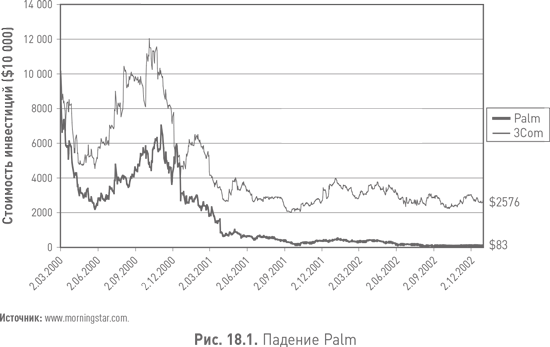

Пара 4. Palm и 3Com

2 марта 2000 г. корпорация 3Com (производство оборудования для компьютерных сетей) продала на фондовом рынке 5% акций своей дочерней компании Palm, Inc. Оставшиеся 95% акций Palm должны были быть распределены среди акционеров 3Com в течение нескольких месяцев. На каждую акцию 3Com инвесторы должны были получить 1,525 акции компании Palm.

Таким образом, инвесторы могли получить 100 акций компании Palm двумя способами: попытаться купить акции при IPO или купить 66 акций компании 3Com и подождать, когда на них можно будет получить акции Palm. Получив 1,5 акции Palm на каждую акцию 3Com, в итоге они получили бы 100 акций новой компании, оставаясь владельцами акций 3Com.

Но кому хотелось ждать несколько месяцев? В тот момент расклад был такой: 3Com боролась против конкурента — гиганта Cisco, а Palm занимала лидирующие позиции в «горячем» секторе — производстве карманных персональных компьютеров. Поэтому акции Palm в первый же день торгов взлетели на 150% — с $38 (цена IPO) до примерно $95,06 на момент закрытия. Таким образом, цена акций превысила прибыль компании за последние 12 месяцев более чем в 1350 раз.

В тот же день цена акций корпорации 3Com упала с $104,13 до $81,81. Какой же должна была быть цена закрытия акций 3Com, учитывая цену акций Palm? Арифметика проста:

- в соответствии с договоренностью за каждую акцию 3Com акционеры должны были получить 1,525 акции компании Palm;

- цена закрытия акций Palm составила $95,06;

- 1,525 × $95,06 = $144,97.

Это была стоимость одной акции 3Com с учетом ее доли в компании Palm. Таким образом, оценив акции 3Com в $81,81, трейдеры фактически заявили, что стоимость всего остального бизнеса 3Com — отрицательная величина: –$63,16 на акцию. Иными словами, его совокупная отрицательная стоимость составляет –$22 млрд! История знает всего несколько случаев такой дурацкой оценки акций395.

Но здесь была одна загвоздка: точно так же, как бизнес компании 3Com в действительности не стоил –$22 млрд, так и компания Palm не стоила в 1350 раз дороже прибыли. В конце 2002 г. обе компании пострадали из-за обвала в секторе высоких технологий. Самую громкую пощечину получили акционеры Palm, безрассудно купившие ее акции (рис. 18.1).

Пара 5. CMGI и CGI

Для корпорации CMGI 2000 г. начался с приятного сюрприза: 3 января курс ее акций достиг $163,22, т.е. стал на 1126% выше, чем год назад. Компания была так называемым интернет-инкубатором: она финансировала и приобретала стартапы, занимавшиеся различными видами интернет-бизнеса. Среди них были и такие звезды, как theglobe.com и Lycos396.

В 1998 финансовом году, в течение которого курс акций CMGI вырос с 98 центов до $8,52, компания израсходовала $53,8 млн на частичное или полное приобретение начинающих интернет-компаний. В 1999 финансовом году, после резкого роста цены акций с $8,52 до $46,09, CMGI раскошелилась на $104,7 млн. На протяжении последних пяти месяцев 1999 г., когда ее акции выросли до $138,44, CMGI потратила на новые приобретения $4,1 млрд. Теперь ее рыночная стоимость составляла более $40 млрд.

Это была волшебная денежная карусель. Чем больше росли в цене акции CMGI, тем больше компаний она могла позволить себе купить. Чем больше компаний она покупала, тем дороже становились ее акции. Акции потенциальных объектов приобретения начинали расти в цене, как только проходил слух о том, что их может купить CMGI. Как только CMGI покупала новую компанию, начинала расти цена ее собственных акций — ведь теперь она владела еще одной компанией. И никто не обратил внимания на то, что за последний финансовый год операционные убытки CMGI составили $127 млн.

Головной офис Commerce Group, Inc. располагался в г. Уэбстер (штат Массачусетс) — примерно на 70 миль к югу от штаб-квартиры CMGI в г. Андовер. Компания CGI была полной противоположностью CMGI: она занималась страхованием автомобилей (главным образом в штате Массачусетс) и принадлежала к «старой экономике», поэтому ее акции не пользовались благосклонностью рынка. В 1999 г. их цена упала на 23%, хотя чистая прибыль ($89 млн) снизилась всего на 7% по сравнению с 1998 г. Более того, CGI выплачивала дивиденды (более 4%), в то время как CMGI дивидендов не платила. При общей рыночной стоимости $870 млн цена акций CGI превышала ее прибыль за 1999 г. не более чем в 10 раз.

И вдруг все изменилось. Волшебная денежная карусель начала скрипеть, а затем и вовсе остановилась: акции доткомов внезапно перестали расти в цене, а потом стремительно полетели вниз. «Подопечные» CMGI потеряли в стоимости, что свело на нет прибыль компании. В 2000 г. убытки составили $1,4 млрд, в 2001 г. — $5,5 млрд, в 2002 г. — еще примерно $500 млн. Курс акций упал с $163,22 в начале 2000 г. до 98 центов в конце 2002 г. Иными словами, стоимость компании упала на 99,4%. А скучная старушка CGI по-прежнему получала стабильный доход, и цена ее акций в 2000 г. выросла на 8,5%, в 2000 г. — на 43,6%, а в 2002 г. — на 2,7%. Совокупная доходность акций составила 60%.

Пара 6. Ball и Stryker

С 9 по 23 июля 2002 г. акции Ball упали в цене с $43,69 до $33,48, а рыночная стоимость снизилась до $1,9 млрд. За эти же две недели цена акций Stryker упала с $49,55 до $45,60, т.е. на 8%, а общая стоимость компании составила $9 млрд.

Почему стоимость этих двух компаний снизилась так сильно за столь короткое время? Корпорация Stryker, производитель ортопедических имплантатов и хирургического оборудования, за эти две недели выпустила только один пресс-релиз: 16 июля она объявила, что за второй квартал объем продаж увеличился на 15% (до $734 млн), а прибыль выросла на 31% (до $86 млн). На следующий день акции выросли в цене на 7%, но затем продолжили падение.

Компания Ball, ранее производившая знаменитые банки для консервирования Ball Jars, теперь выпускала металлическую и пластиковую упаковку для промышленных потребителей. За эти две недели она не обнародовала ни одного пресс-релиза, но 25 июля сообщила, что во втором квартале ее прибыль составила $50 млн на $1 млрд выручки, т.е. чистая прибыль выросла на 61% по сравнению с тем же периодом прошлого года. В итоге прибыль за последние четыре квартала составила $152 млн. Таким образом, акции Ball торговались всего с 12,5-кратным мультипликатором прибыли. Поскольку балансовая стоимость компании составляла $1,1 млрд, ее акции продавались в 1,7 раза дороже стоимости материальных активов. (Правда, у компании был долг в размере $900 млн.)

Компания Stryker играла в другой лиге. За последние четыре квартала она получила $301 млн чистой прибыли. Ее балансовая стоимость составляла $570 млн. Таким образом, цена акций превышала чистую прибыль за предыдущие 12 месяцев в 30 раз, а балансовую стоимость — почти в 16 раз. С другой стороны, с 1992 г. до конца 2001 г. прибыль Stryker ежегодно росла на 18,6%, а дивиденды — на 21%. В 2001 г. Stryker потратила $142 млн на исследования и разработки, чтобы заложить основу для будущего роста.

Что же привело к обвалу акций этих двух компаний? С 9 по 23 июля 2002 г., после того как компания WorldCom неожиданно объявила о банкротстве, индекс Доу–Джонса упал с 9096,09 до 7702,34 пункта, т.е. на 15,3%. На рынке, охваченном паникой, среди пугающих новостей никто не заметил хорошие показатели компаний Ball и Stryker. Падающий рынок потянул их акции за собой.

Разумный инвестор должен понимать, что паника на фондовом рынке дает ему возможность купить по выгодной цене акции хороших компаний. В конце 2002 г. акции Ball стоили уже $51,19, т.е. на 53% больше, чем в июле, а акции Stryker — $64,12, т.е. на 47% больше. Как и многие другие товары, «акции стоимости» и «акции роста» иногда можно купить на распродаже. Каким именно акциям отдать предпочтение — решать вам, но выгодной покупкой могут стать и те и другие.

Пара 7. Nortel и Nortek

В годовом отчете компании Nortel Networks, специализирующейся на производстве телекоммуникационного оборудования, отмечалось, что в финансовом отношении этот год был «золотым». В феврале 2000 г. рыночная стоимость компании превышала $150 млрд, акции торговались в 87 раз выше будущей прибыли, которую аналитики Уолл-cтрит предрекали в 2000 г.

Насколько надежна эта оценка? Дебиторская задолженность компании Nortel, т.е. продажи, по которым покупатели еще не оплатили своих счетов, за один только год увеличилась на $1 млрд. Компания объясняла, что такой рост дебиторской задолженности «был вызван увеличением объема продаж в четвертом квартале 1999 г.» Однако ее товарные запасы также увеличились на $1,2 млрд, что свидетельствовало о том, что Nortel производила оборудование быстрее, чем мог абсорбировать «увеличившийся объем продаж».

Тем временем «долгосрочная дебиторская задолженность» — неоплаченные счета по многолетним контрактам — увеличилась с $519 млн до $1,4 млрд. Кроме того, компания Nortel не очень хорошо контролировала издержки: доля расходов на маркетинг, а также общих и административных издержек (накладных расходов) в объеме выручки увеличилась с 17,6% в 1997 г. до 18,7% в 1999 г. Учитывая все это, оказывается, что потери компании в 1999 г. составили $351 млн.

А теперь рассмотрим корпорацию Nortek, производящую широкий ассортимент продукции (виниловая обшивка, дверные звонки, вытяжные вентиляторы, кухонные вытяжки, уплотнители мусора). В 1999 г. Nortek заработала $49 млн прибыли при $2 млрд выручки, в 1997 г. — $21 млн чистой прибыли при $1,1 млрд продаж. Коэффициент прибыльности Nortek (доля чистой прибыли в объеме чистых продаж) увеличился почти на 1/3 — с 1,9 до 2,5%. Кроме того, Nortek урезала накладные расходы с 19,3% доходов до 18,1%.

Вообще говоря, такой рост бизнеса в значительной степени обуславливался не внутренними факторами, а приобретением других компаний. Более того, долг компании составлял $1 млрд, а это довольно крупная сумма для небольшой компании. В феврале 2000 г. цена акций Nortek, которая в 1999 г. примерно в 5 раз превышала прибыль, немного отрезвляла инвесторов.

С другой стороны, цена акций Nortel, в 87 раз превышающая прибыль, которую компания могла заработать в следующем году, была слишком оптимистичной. Как показали дальнейшие события, вместо прибыли в размере $1,30 на акцию, которую прогнозировали аналитики, в 2000 г. компания Nortel понесла убытки в размере $1,17 на акцию. К концу 2002 г. убытки Nortel составили более $36 млрд.

А Nortek в 2000 г. получила $41,6 млн прибыли, в 2001 г. — $8 млн, а за первые девять месяцев 2002 г. — $55 млн. Цена ее акций увеличилась с $28 до $45,75 (на конец 2002 г.; рост составил 63%). В январе 2003 г. менеджеры Nortek приватизировали компанию, выкупив ее у мелких акционеров по $46 за акцию. Тем временем курс акций компании Nortel упал с $56,81 в феврале 2000 г. до $1,61 в конце 2002 г., т.е. в общей сложности на 97%.

Пара 8. Red Hat и Brown Shoe

11 августа 1999 г. корпорация Red Hat, разработчик программного обеспечения Linux, провела IPO. Она разместила на рынке «горячие» акции: при цене размещения $7 торги открылись на уровне $23, а закрылись на уровне $26,031. Таким образом, общий рост составил 272%397. За один только день акции компании выросли больше, чем акции Brown Shoe за предыдущие 18 лет. Наконец, 9 декабря акции Red Hat достигли отметки $143,13 — за четыре месяца их цена увеличилась на 1944%.

Тем временем компания Brown Shoe переживала непростые времена. Основанная в 1978 г., она занималась оптовой продажей обуви марки Buster Brown и владела примерно 1300 обувными магазинами в США и Канаде. Акции Brown Shoe 11 августа стоили $17,50, а к 9 декабря их цена снизилась до $14,31. За 1999 г. акции Brown Shoe потеряли 17,6% стоимости398.

Что же получили инвесторы компании Red Hat? На протяжении девяти месяцев, закончившихся 30 ноября, компания заработала $13 млн выручки, и чистые убытки составили $9 млн399. Бизнес Red Hat был ненамного крупнее бизнеса продуктовой лавки, к тому же намного менее прибыльным. Но трейдеры, вдохновленные словами «программное обеспечение» и «Интернет», 9 декабря общими усилиями довели общую стоимость компании до $21,3 млрд.

А что же компания Brown Shoe? Ее выручка за предыдущие три квартала составила $1,2 млрд, прибыль — $32 млн. На одну ее акцию приходилось примерно $5 денежных средств и недвижимости. Обувь марки Buster Brown по-прежнему пользовалась популярностью. Однако 9 декабря общая стоимость акций компании Brown Shoe составила $261 млн — примерно 1/80 рыночной стоимости Red Hat, несмотря на то, что выручка Brown Shoe в 100 раз превышала выручку последней. При такой цене компания Brown Shoe была оценена рынком всего в 7,6 раза выше годовой прибыли и ниже 1/4 годового объема продаж. Компания Red Hat, с другой стороны, вообще не приносила прибыли, несмотря на то, что ее акции продавались в 1000 раз дороже годовой выручки (см. таблицу 18.13).

И что? Мы вновь увидели, как, насмехаясь над принципами Грэма в краткосрочном периоде, фондовый рынок подтверждает их правильность в долгосрочной перспективе. Если вы покупаете акции просто потому, что растет их цена, не задаваясь вопросом, увеличивается ли при этом реальная стоимость компании, рано или поздно вы об этом очень сильно пожалеете. Тут уж ничего не попишешь.