8

Una propuesta de solución para la crisis del euro

Si no te puedes ocupar, ¿por qué te preocupas?, y si te puedes ocupar, ¿por qué te preocupas?

SANTA TERESA DE JESÚS

Tras el análisis de la crisis de la deuda en el capítulo anterior, es evidente que la gestión de la crisis del euro no va por buen camino. En los años ochenta, el valor de la deuda externa de los países era inferior a 100.000 millones de euros. En la actualidad, sólo Grecia tiene más de 300.000 millones de euros de deuda externa bruta. Por lo tanto, la estabilidad financiera mundial está en peligro y el riesgo de una segunda Gran Depresión aún no ha desaparecido.

La crisis sería sistémica y global, por lo que debería ir acompañada de medidas en el resto de los países, que deberían coordinarse en el G-20. Por ejemplo, es necesario que el euro se deprecie para sacar a la economía de la Eurozona de la recesión.

En este libro se propondrán acciones que deben tomar los países europeos ya que somos los europeos los que hemos generado el problema y, por lo tanto, debemos ser los principales responsables de la solución.

REESTRUCTURAR LAS DEUDAS INSOSTENIBLES

Ya lo hemos apuntado con anterioridad en este libro: no se trata de una crisis estacional, sino de una crisis de balance y de deflación de la deuda; en consecuencia, hasta que no se estabilice la deuda, no saldremos de la depresión.

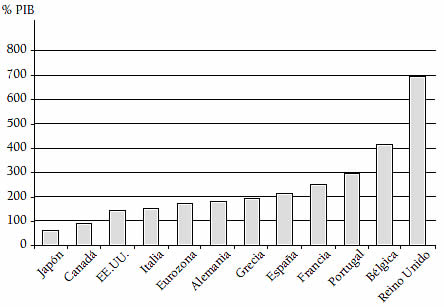

GRÁFICO

Deuda externa bruta

FUENTE: Fondo Monetario Internacional.

Si observamos el gráfico, veremos que la deuda externa bruta de la Eurozona no es muy superior a la de Estados Unidos. La mayoría de las deudas de los países europeos son con otros países del euro. Por lo tanto, si estableciésemos una contabilidad conjunta dentro de la Eurozona, Europa estaría mucho menos endeudada que Estados Unidos. Se trata de un problema entre europeos, y a nosotros nos toca resolverlo.

Por consiguiente, la prioridad tendría que ser la reestructuración de las deudas que no pueden pagarse. Después de tres años negando la realidad, es el momento de decir la verdad a los ciudadanos de los países acreedores. Si el acreedor hubiera sido razonable hace dos años, podrían haberse tomado medidas menos drásticas, pero ahora que los inversores han sentenciado a Grecia a la insostenibilidad, ya sólo serán efectivas medidas de solvencia, no de liquidez.

Grecia es el origen del caos y hasta que no exista una solución creíble, no será posible conseguir la estabilidad financiera global. Durante la cumbre extraordinaria de julio de 2011 se aprobó la hoja de ruta para que la deuda pública griega retornara a la sostenibilidad, pero las medidas propuestas han demostrado ser insuficientes hasta el momento. Por lo tanto, hay que concretar las medidas, aprobarlas e implementarlas con la mayor celeridad y eficacia posible.

Es muy importante que la solución sea cooperativa y evitar que Grecia abandone el euro, lo cual requerirá compromisos y cesiones por parte de deudores y acreedores. La clave es reducir a corto plazo el pago de los intereses de la deuda. En 2013 Grecia debe pagar más del 8 % de su PIB y el 25 % de sus ingresos fiscales. Es preciso reducir esta cantidad hasta el 3 % del PIB. Para ello la reestructuración debe ser forzosa y ha de afectar al 100 % de la deuda pública, incluyendo los préstamos de los socios europeos, el FMI y los bonos griegos que el BCE ha comprado desde mayo de 2010.

En 2011 ya se acometió una quita de los inversores privados, pero ha sido claramente insuficiente y las proyecciones vuelven a situar la deuda pública griega próxima al 200 % del PIB, cifra que está claramente fuera de la capacidad de pago del país. También habrá que acometer una reestructuración de la deuda bancaria. El sistema bancario heleno era el principal tenedor de deuda pública y hay que reponer ese capital. Pero además tiene que asumir las pérdidas derivadas de la depresión, con el agravante de que ha padecido una fuga de depósitos superior al 30 % desde que comenzó la crisis. Por lo tanto, hasta que no se estabilice la deuda bancaria, no volverán los depósitos y continuará la restricción de crédito y la depresión. Si el sistema bancario griego no se recapitaliza pronto, sucederá lo mismo que en Chipre: corralito y control de capitales. Una actuación como ésta aumentaría las probabilidades de salida forzosa del euro, con el consiguiente contagio al resto de los países afectados, incluida nuestra querida España.

La reestructuración de la deuda griega, al igual que en el caso del Plan Brady de 1987, debe ampliar los vencimientos de los bonos, reducir el tipo de interés, conceder una carencia de intereses los primeros años y aceptar una quita del principal. El problema ahora es que la magnitud de la deuda es significativamente superior a la de los países latinoamericanos en los años ochenta y la quita también tendrá que serlo. El conjunto de medidas propuestas debe suponer una quita en valor presente de los actuales bonos superior al 50 % frente al 35 % de la crisis de la deuda de los años ochenta.

Los nuevos bonos que emita el país después de la reestructuración deberán llevar una garantía implícita del Mecanismo Europeo de Estabilidad (MEDE), el fondo europeo de reciente creación, que sería el equivalente a la que concedió el Tesoro de Estados Unidos en 1987. Los bonos griegos ya cotizan quitas mayores en el mercado, por lo que si el plan es creíble, habrá muchos incentivos para que Grecia vuelva a financiarse en los mercados en un plazo de dos o tres años.

La siguiente premisa es sacar al país de la depresión. Recordemos a Salinas de Gortari en el capítulo anterior: «Si no crecemos, no pagamos». La reducción de la deuda situaría a Grecia próxima al equilibrio en el saldo primario, por lo que podría reducir significativamente los planes de austeridad. No obstante, su baja tasa de inversión es un hándicap, por eso es urgente concretar el «Plan Marshall» aprobado en la cumbre de julio de 2011 para que los inversores puedan evaluar el impacto que tendrá sobre la actividad y revisar las previsiones de crecimiento futuras. Desde entonces ha habido varias cumbres donde se ha seguido hablando de salvar a Grecia y al euro. Pero tanto el Plan Marshall como los estímulos con apoyo europeo para sacar a la economía de la depresión ni están ni se les espera.

A cambio, los griegos deben demostrar un mayor compromiso en las reformas exigidas por la Troika, profundizar en la lucha contra el fraude fiscal y mantener una gestión prudente de sus finanzas públicas en el futuro. La quita supondrá la quiebra del sistema bancario griego, por lo que las ayudas tienen que priorizar su pronta recapitalización.

La crisis ha agudizado la desconfianza de ambas partes en la negociación, lo cual complica la solución del problema. En estas circunstancias, es necesario que ambas partes se valgan del FMI.

En el país deudor, las instituciones democráticas empiezan a resentirse tras cinco años de depresión. Los dos grandes partidos han pasado de tener el 70 % de los votos a menos del 30 %. Además, ha surgido un nuevo partido de izquierdas muy populista que propugna incumplir los acuerdos con la Troika y acometer una reestructuración de la deuda de manera unilateral. El problema es que Grecia tiene mucha deuda externa y sigue teniendo déficit por cuenta corriente. Por lo tanto, necesita financiación externa para acometer la reestructuración. Habrá que elegir si el proceso se hace con apoyo de financiación externa, como en México (1994), Brasil (1998) o Islandia (2010), o sin apoyo externo, como en Argentina (2001). Pero eso lo analizaremos en el próximo capítulo, junto con los costes derivados de la no acción y los de una solución desordenada.

Más preocupante es la aparición de la ultraderecha en Grecia, que ya cuenta casi con el 10 % de apoyo de intención de voto en las encuestas. Igual que sucedió en los años treinta, las depresiones son el caldo de cultivo para la aparición del fascismo, y pensemos además que Grecia tiene parte de su territorio en los Balcanes, origen de las guerras mundiales. El fascismo acecha el poder en Hungría y ya es la tercera fuerza política en Francia. Por lo tanto, el huevo de la serpiente ha vuelto a abrirse.

FRENAR EL CONTAGIO

Tanto si se opta por la reestructuración coordinada dentro del euro como por la salida de Grecia de la Eurozona, el suceso provocará un tsunami financiero. Por esta razón, es urgente tener preparados los cortafuegos. La propuesta europea es que el MEDE sea el que actúe de cortafuegos, bien comprando bonos en el mercado primario o secundario, bien otorgando garantías y avales a emisiones de bonos de los países con más problemas de liquidez. Conceptualmente es un plan correcto y hace dos años habría sido una propuesta viable, pero en la actualidad no es operativa. El MEDE no tiene capacidad a corto plazo para conseguir la financiación necesaria para una empresa de esta envergadura.

La crisis ha alcanzado tal magnitud, que la única posibilidad es que el Banco Central Europeo frene la deflación de activos y la crisis bancaria monetizando deuda. El MEDE debe usarse para absorber pérdidas y para acometer los problemas de solvencia y el BCE, para resolver los problemas de liquidez. La autoridad monetaria ya lo ha hecho desde 2010, pero tan sólo tiene en su balance bonos por valor del 6 % del PIB de la Eurozona frente al 18 % del PIB de Estados Unidos de la Reserva Federal.

En 2008 había dudas sobre las medidas heterodoxas y de expansión cuantitativa del balance, especialmente sobre la inflación. Hoy podemos decir que su impacto sobre la inflación es limitado. Es cierto que el dinero está embalsado en el sistema y que sigue habiendo un riesgo inflacionista. Pero hasta que no se resuelva la trampa de la liquidez bancaria y el crédito fluya con normalidad a las empresas y las familias no habrá inflación, siempre, por supuesto, que el euro continúe en una senda de estabilidad.

En septiembre de 2012, el BCE reaccionó y cambió sus estatutos para introducir una nueva forma de intervención: las Transacciones Monetarias Directas (OMT, por sus siglas en inglés). Es un mecanismo que permite al BCE comprar bonos en los mercados como lo hace la FED, basándose en que su compra ayudará a normalizar el ciclo de crédito, algo que entra dentro de su mandato. El BCE ya estaba comprando bonos anteriormente, pero siempre lo hacía poniendo la coletilla de «medidas extraordinarias y transitorias».

Ahora con la OMT el BCE considera que si el país con problemas está acometiendo reformas y el ajuste fiscal necesario para corregir sus desequilibrios, las medidas tardan un tiempo en surtir efecto. Por lo tanto, con la compra de bonos se concede el oxígeno y el tiempo necesarios para que las medidas tomadas tengan éxito. No obstante, la compra de bonos bajo la OMT está condicionada a que el país pida el rescate, y ya hemos explicado anteriormente que los rescates están fracasando en su objetivo de estabilizar la deuda. En definitiva, la intervención del BCE es necesaria pero será insuficiente si el país no retorna a la senda de la sostenibilidad.

Además de exigir el rescate, el BCE exige que el país tenga acceso a los mercados de financiación. A diferencia de Grecia, Portugal e Irlanda están sometidos a un rescate y la Troika elogia sus esfuerzos. Sin embargo, ambos países siguen sin poder financiarse con normalidad en los mercados; por eso el BCE no los apoya con la compra de bonos. Por lo tanto, la OMT y la compra de bonos estarían diseñadas para Italia y España. Pero cuando el país pide el rescate, las agencias de rating lo sitúan en bono basura y se queda fuera de los mercados de financiación, ¿y también de la OMT del BCE? Una vez más, la maldición europea de llegar siempre demasiado tarde a los problemas y con planes sin la suficiente contundencia para resolverlos.

El BCE también debería ampliar su programa de compra de cédulas hipotecarias. En 2009, con tan sólo 60.000 millones y el 0,6 % del PIB de la Eurozona, consiguió abrir este mercado clave para la financiación del sistema bancario europeo. La tasa de impago de las cédulas en Europa ha sido del 0 %, por lo que el BCE ha obtenido unas enormes plusvalías y ha suavizado los efectos de la restricción de crédito sobre la tasa de paro, el cierre de empresas y, por lo tanto, sobre las finanzas públicas.

La tensión en los mercados dificulta el acceso a los mercados de financiación mayorista de la banca europea, y esta medida sería extremadamente eficaz ya que, en este caso, el BCE sí puede comprar directamente en los mercados primarios y ayudaría a abrir de nuevo la ventana de las emisiones. La clave para estabilizar los mercados secundarios de bonos corporativos es que los mercados primarios comiencen a funcionar.

La reducción de los diferenciales de deuda corporativa tendrá un reflejo inmediato en las bolsas, aumentando la valoración de los bancos y recapitalizándolos de manera indirecta. También provocará una rebaja de los tipos de interés con que los bancos prestan a las empresas. Así pues, habrá más crédito y más barato, y aumentará la inversión y la creación de empleo. Sin duda, la compra de cédulas hipotecarias es el camino más eficaz para vencer la trampa de la liquidez bancaria en la que nos encontramos.

La fobia de la sociedad alemana a la inflación es el principal problema del BCE y explica sus reticencias a monetizar deuda. No podemos olvidar que el euro hereda la soberanía monetaria del marco alemán, y que el BCE se diseñó a imagen y semejanza del Bundesbank.

En la década de 1920, Alemania tenía que hacer frente a las reparaciones pactadas en el Tratado de Versalles después de perder la Primera Guerra Mundial. Su deuda entró en insostenibilidad y el país optó por aumentar el dinero en circulación para financiar los pagos. Aquello provocó una fuga de capitales y una hiperinflación semejante a la de los países de América Latina en los años ochenta.

Ahora su problema principal es el endeudamiento privado y el desapalancamiento, que provoca la contracción de la demanda efectiva, con el consiguiente riesgo de deflación y «japonización». Existe una opción indirecta de monetización que consiste en dar al MEDE licencia bancaria y permitirles acceder a las subastas del BCE para financiar sus operaciones. François Hollande hizo esta propuesta en una cumbre europea nada más llegar a la presidencia de Francia, pero, una vez más, la medida fue vetada por Alemania.

CAMBIAR EL SESGO DE LA POLÍTICA FISCAL

El esfuerzo de estímulo de la Eurozona se hizo en 2008 para salir de la Gran Recesión, y se retiró muy pronto, antes que en el resto de los países. La evidencia muestra que la retirada de estímulos fue prematura y que ha contribuido a profundizar la crisis del euro. Tanto la demanda privada europea como el consumo privado mundial siguen muy débiles, por lo que la estrategia europea de salida únicamente a través de las exportaciones no es viable. Por esta razón, hay que empezar por resolver la crisis griega y evitar el contagio, pero además es preciso continuar desarrollando medidas para evitar una nueva recesión en Europa. La recesión amplificará la restricción del crédito.

Los países que están sometidos a más tensión en los mercados no tienen margen de estímulo fiscal, pero se debe suavizar sus sendas de consolidación y retrasar el cumplimiento del objetivo del 3 % de déficit hasta 2016. Esto supone una tercera parte de la Eurozona; por lo tanto, las otras dos terceras partes deberán aprobar planes de estímulo. De lo contrario, la política fiscal del conjunto de la Eurozona será contractiva y continuará la recesión, la destrucción de empleo y la restricción del crédito.

Los países que se están beneficiando de la recepción de flujos —principalmente Alemania— deben implementar con urgencia el paquete de estímulos. El gobierno alemán ya ha anunciado una rebaja de impuestos en 2013, pero es insuficiente. Sería necesario un plan de inversiones públicas y activar un plan de estímulo para la compra de automóviles como el de 2009 y que fue tan eficaz para reactivar las ventas y evitar la quiebra de buena parte del sector del automóvil europeo. Francia no tiene tanto margen como Alemania, pero ha aprobado un presupuesto ligeramente restrictivo para 2013, lo cual es un error. Este presupuesto intensificará la recesión en Francia y podría ser un acicate más para que sus bonos pierdan la calificación AAA y para aumentar la especulación. Esto provocaría problemas de financiación al Tesoro y la banca francesa, complicando enormemente la resolución de la crisis del euro. Alemania y Francia suponen más del 50 % del PIB de la Eurozona, y junto a España e Italia, el 80 %. Por lo tanto, sus políticas fiscales serán las que determinen las del conjunto del área.

El problema aquí es de nuevo moral, y en este caso está liderado por Angela Merkel. No es la única, ya que Cameron, Sarkozy, Rajoy o Passos Coelho también hicieron suya la bandera de la austeridad como solución a la crisis del euro. Pero Merkel tiene elecciones en 2013 y la austeridad es su única bandera a la que agarrarse para mantenerse en el poder. Steinbrück, el líder del SPD que puede salir elegido canciller con el apoyo de los Verdes, es mucho menos dogmático aunque también esté influido por la moral germana, y sería menos reacio a reactivar la economía mediante estímulos, así como a la creación de eurobonos y avanzar en la unión fiscal europea.

CORREGIR LOS DESEQUILIBRIOS LOCALES

Como hemos explicado anteriormente, el superávit crónico por cuenta corriente alemán y los déficits de otros países fueron una de las causas de la crisis y siguen siendo una amenaza para la estabilidad financiera de la Eurozona en el futuro. Los países con déficit deben acometer políticas que incentiven el aumento de sus tasas de ahorro y adecuar sus tasas de inversión. España ya ha pasado de un déficit por cuenta corriente en 2007 del 10 % del PIB a un ligero superávit previsto para 2013. El resto de los países también han reducido el déficit, pero con menor intensidad.

España tenía una tasa de ahorro similar al promedio europeo antes de la crisis, y el problema ahora es el desahorro público. Por lo tanto, el ajuste fiscal es necesario. La clave es adecuar el ajuste al ciclo y reducir su intensidad hasta que la economía salga de la depresión. España adolecía de sobreinversión, especialmente en vivienda, y el frenazo del boom residencial ha resuelto el problema, a costa, sin embargo, de provocar la depresión y de una digestión prolongada y costosa de los excesos.

La corrección de los déficits de Grecia y Portugal es el caso más problemático y el que llevará más tiempo solucionar. Ambos países necesitan elevadas tasas de inversión para aumentar su productividad y su competitividad, pero parten de unas tasas de ahorro ínfimas, asociadas a sus elevados déficits públicos. Pero sin duda el caso más complejo de resolver es el superávit crónico alemán.

Para los desequilibrios globales es posible emplear los tipos de cambio para favorecer la corrección de esos desequilibrios, pero dentro de la Eurozona no existe esta posibilidad. El problema es similar al que provocó el enfrentamiento en 1944 entre John M. Keynes, asesor del gobierno británico, y Harry D. White, secretario del Tesoro norteamericano, en Bretton Woods. Estados Unidos tenía entonces un superávit por cuenta corriente crónico, como es el caso actual de Alemania, y exigió que se estableciesen sanciones y mecanismos de ajuste forzosos para los países que incurrieran en déficits estructurales por cuenta corriente, igual que ha hecho Alemania.

Keynes exigió introducir la «cláusula de la nación más favorecida» para tomar medidas que corrigiesen el superávit estadounidense ya que conceptualmente es imposible corregir sólo los déficits, y el superávit también refleja desequilibrios. Lo solucionaron convocando la firma del acuerdo una hora antes de que llegara Keynes, y la cláusula no se incluyó. Luego el problema se resolvió con el boom de consumo de Estados Unidos y con sus déficits públicos crónicos para financiar las guerras de los años sesenta.

El consumo en Alemania está estancado desde 2000 y no tiene una fácil explicación. Como Japón, Alemania cuenta con un sector exportador eficiente, pero su consumo privado, su sistema bancario, la productividad en el sector servicios y el envejecimiento de su población también recuerdan al caso japonés. En este escenario, medidas de estímulo fiscal reducen el ahorro público y reactivan el consumo privado, por lo que también ayudan indirectamente a reducir el ahorro privado, que es el principal problema.

Cuando hablas con economistas alemanes, incluso aquellos que han formado parte del Consejo de Sabios que asesoran al canciller, destacan que el ahorro y la austeridad son parte de la cultura alemana. El resto de los europeos hemos tenido que cambiar radicalmente nuestras costumbres desde 2008, pero ya se sabe que para los alemanes «todos somos iguales, pero unos más iguales que otros». A principios de los años ochenta la renta por habitante de un alemán era un 20 % menor que la de un estadounidense. Hoy es un 35 % inferior. O la sociedad alemana reconoce que tiene una economía enferma que incluso con tipos del BCE próximos al 0 % no consigue crecer, o la crisis del euro no tiene solución.

En la Eurozona no hay tipo de cambio, por lo tanto la corrección de desequilibrios con el exterior debe hacerse por la vía de los salarios. En este sentido es igual de importante aplicar la moderación salarial en los países altamente endeudados como medidas de estímulo en Alemania para que aumenten los salarios. Desde 2009, la recuperación de la economía y sobre todo la intensa reducción de su tasa de desempleo han permitido un aumento de los salarios, lo que sería equivalente a una apreciación de la divisa. Pero en 2012 la creación de empleo se ha parado en seco y el proceso de alzas salariales también lo hará en 2013.

Un plan de estímulo fiscal que reactive el crecimiento y la creación de empleo en Alemania pondría en marcha de nuevo el mecanismo de alzas salariales. El BCE, al igual que le sucedía al Bundesbank, tiene verdadera obsesión con los salarios alemanes y ante la menor presión endurece la política monetaria. Ésta fue la principal causa de la subida de tipos de interés en 2008, y también su mayor error desde su creación, puesto que la economía ya había entrado en la peor recesión de los últimos ochenta años.

El BCE debe ser tolerante con el aumento de los salarios en Alemania siempre que no sobrepasen unos incrementos del 5 % anual. Lo mismo que sucede con la política fiscal sucede con la inflación. El BCE tiene como objetivo mantener la inflación de la Eurozona no muy alejada del 2 %. Si utilizamos el deflactor de precios del PIB que incluye en la cesta todos los bienes y servicios y no sólo los de consumo, en 2012 el conjunto de la Eurozona se mantuvo próximo a cero flirteando con la deflación.

En Grecia hay deflación y en España y Portugal el deflactor de precios del PIB, que incluye todos los precios de la economía y no sólo los del consumo, está prácticamente estancado. Por lo tanto, para alcanzar un promedio próximo al 2 % es necesario que los países que no están sometidos a la crisis financiera y son receptores de los flujos de ahorro tengan un aumento de precios por encima del 2 %. Sin embargo, en Alemania el deflactor apenas creció un 1 % y en Francia, próximo al 1,5 %. Por lo tanto, medidas de estímulo en Alemania que permitan que la economía vuelva a crear empleo y subidas salariales por encima del 2 % serían necesarias para corregir los desequilibrios dentro de la Eurozona.

RECAPITALIZAR EL SISTEMA BANCARIO EUROPEO

La reestructuración de las deudas supondrá una erosión de la capitalización del sistema bancario europeo y ya se ha diseñado el MEDE para intervenir. Pero de nuevo su actuación está sometida a la consulta de los diecisiete gobiernos, no se ha concretado cuál será el procedimiento y no tiene financiación, por lo que no es operativo tal como ha quedado demostrado durante la crisis de Chipre en marzo de 2013. En la crisis de los años ochenta se concedió a las entidades tres años de margen a los bancos afectados para sanear sus pérdidas tras la aprobación del Plan Brady. En la actualidad, la crisis de la deuda se junta con las pérdidas derivadas de la crisis financiera y los inversores dudan sobre la solvencia de las entidades y temen la infraestimación de dotaciones.

Hacer tests de estrés y exigir de manera generalizada un 9 % de capital principal no es la solución. Habría que tratar banco por banco, expediente por expediente y bono a bono para identificar las entidades con una capitalización débil y dar una solución integral. Al final el invento de los tests de estrés sólo está sirviendo para eliminar el estrés a los supervisores financieros.

Siempre que se habla de recapitalizar bancos se mira al sur de Europa. Por supuesto que los bancos de los países más afectados por la depresión y la fuga de capitales necesitan ayudas. Pero los que más ayuda precisarán serán los bancos franceses, holandeses y alemanes. Estas entidades fueron muy activas en el sistema bancario en la sombra y están cargadas de activos y de exposición a países periféricos. Se mira con lupa sus tenencias de deuda pública, pero la mayor exposición corresponde a la deuda privada y especialmente la interbancaria. Muchos de estos bancos cuentan con filiales en los países más vulnerables de quitas y el riesgo de pérdidas de capital es elevadísimo, como ha quedado demostrado en Grecia.

La mayoría de los países ya tienen comprometida su deuda pública con su sistema bancario, incluida Alemania. El gobierno de Merkel ha invertido más del 10 % de su PIB en ayudas públicas, la mayoría a través de un banco malo. Un informe de Moody’s de finales de 2012 sigue pintando un escenario desolador para la banca alemana. La agencia califica a 41 bancos que representan el 85 % del mercado de crédito de Alemania. La mitad ya son bonos basura o están a punto de serlo.

Por lo tanto, a pesar de las ayudas públicas, el sistema bancario alemán padece serios problemas de solvencia y necesita más capital. Además, estos bancos tienen la menor rentabilidad de la Eurozona en el negocio tradicional y la peor ratio de eficiencia. Esto significa que, además de recapitalizar, Alemania debe reestructurar su sistema bancario, hacerlo más pequeño y más eficiente. Y aún no han empezado.

En Francia no faltan problemas, por eso Hollande ha sido el gran valedor del proyecto de unión bancaria. Sin embargo, Merkel se ha dedicado a poner todos los palos en las ruedas posibles durante el proceso. Hollande ha conseguido grandes avances, como que el BCE sea el inspector único y que supervise a todos los bancos europeos y no sólo a los grandes, como proponía Alemania.

Sin embargo, Merkel ha conseguido vetar la creación de un fondo de garantía de depósitos único y una entidad liquidadora también europea. Ambas instituciones necesitarán fondos y, por lo tanto, sería la antesala de la futura unión fiscal. Cada vez que existe la mínima posibilidad de mutualizar las pérdidas, Merkel siente la presión de sus votantes y bloquea cualquier avance. Chipre es un buen ejemplo. Sus bancos han quebrado y el respaldo es la deuda pública de Chipre, que tampoco puede pagar. La existencia de una unión bancaria con un fondo de depósitos y una entidad de liquidación comunes, como en el modelo estadounidense, resolvería este problema. De este modo, el dinero de otros países y un eurobono respaldarían el rescate a Chipre, y eso permitiría que los inversores y los depositantes no temieran por su dinero, evitando la fuga de capitales y de depósitos.

La posición de los alemanes como acreedores es entendible pero también indicativa de que no han leído la historia de las crisis de deuda y no han aprendido ninguna de las lecciones que hemos analizado anteriormente. Les bastaría con leer la cita del Deuteronomio con la que comenzábamos el capítulo 7. En el próximo capítulo analizaremos los costes de la no acción que Merkel o ignora, algo poco probable, o está ocultando a sus votantes.

REFORZAR LA AGENDA DE REFORMAS

Conceptualmente, una economía puede generar más actividad con más empleo, con más capital por trabajador, con más innovación y, lo normal, con una combinación de las tres. La historia nos enseña que incluso con una política económica óptima, la crisis tras el sobreendeudamiento colapsa el canal crediticio y la digestión es lenta y se tarda varios años en volver a la normalidad en los mercados de crédito. La limitación del sistema bancario para atender con normalidad la demanda de crédito limita la acumulación de capital de las empresas y el potencial de crecimiento de la renta por habitante.

La reacción natural es que las empresas se desafecten del crédito y autofinancien sus inversiones, pero la solución óptima consiste en una mayor innovación y un uso más eficiente de los recursos. Por esta razón es prioritario que los países europeos pongan en marcha las medidas anteriormente analizadas.

La agenda de reformas en Europa lleva años durmiendo el sueño de los justos, por lo que el compromiso político debe ser firme. Si es creíble y se concreta la hoja de ruta a medio plazo para aplicar los planes de reformas, aumentará la previsión de potencial de crecimiento y ayudará a resolver las dudas sobre la sostenibilidad fiscal.

Alemania comete el mismo error que las comunidades autónomas en España. Madrid defiende que su gestión es eficiente ya que su tasa de paro es muy inferior a la media de España. Sin embargo, ésta es el doble que el promedio europeo. En Alemania la tasa de paro es baja, pero su renta por habitante es inferior a la de Estados Unidos y la distancia, lejos de disminuir, aumenta. Sin embargo, se compadecen y comparan con los países afectados por la crisis financiera donde la situación, como bien sabemos en nuestra querida España, es mucho peor. Europa cada día pinta menos en el tablero de la geoestrategia mundial y necesitamos recuperar un proyecto ambicioso que nos vuelva a situar en la vanguardia.

También son necesarias reformas institucionales para reforzar los puntos débiles del proyecto europeo. El principal es el desarrollo de una política fiscal que complemente la unión monetaria. La crisis ha evidenciado que el proyecto no será el de los Estados Unidos de Europa, pero es necesario ceder soberanía fiscal al centro para que pueda resolver problemas como los que se han planteado en esta crisis. La unión bancaria exige una entidad de liquidación de bancos y un fondo de garantía de depósitos común, y ambos necesitarán el respaldo de un Tesoro único y de un eurobono. La unión bancaria que estamos desarrollando es el camino hacia la unión fiscal y será necesaria más unión política y más cesión de soberanía de los parlamentos nacionales al Parlamento Europeo.

En 2010 era impensable un fondo europeo como el MEDE, que es el predecesor del eurobono. De nuevo Europa vuelve a avanzar en una crisis. No obstante, para seguir avanzando es necesario el compromiso de los gobiernos y reducir la tendencia al nacionalismo que ha surgido desde 2008 y que es el enemigo que en el siglo XX llevó a Europa a su destrucción en dos ocasiones.