6

Naturaleza y causas de la crisis del euro

Europa no se hará de una vez ni en una obra de conjunto: se hará gracias a realizaciones concretas, que creen en primer lugar una solidaridad de hecho.

ROBERT SCHUMAN

La crisis del euro es extremadamente compleja, como todas las crisis de deflación de la deuda de la historia, por lo que a continuación revisaremos algunos conceptos que nos ayudarán a entender mejor los fundamentos del sobreendeudamiento, sin los cuales no será posible acertar en las políticas económicas para facilitar su solución.

Cuando un país adopta un tipo de cambio fijo y los inversores lo consideran sostenible en el futuro, su prima de riesgo disminuye. Un inversor racional debe elegir entre una infinita variedad de activos internacionales para invertir sus ahorros, pero sus cálculos de rentabilidad los hace en moneda local, ya que el objetivo de comprar activos financieros es protegerse del deterioro de la capacidad de compra que provoca la inflación durante el período de la inversión. Si el inversor compra un activo en otra moneda y se aprecia durante el período de la inversión, aumentará su rentabilidad en moneda local, pero si se deprecia, disminuirá.

LA INTEGRACIÓN FISCAL DEL EURO

El euro es el tipo de cambio con mayor compromiso y mayores costes de salida de la historia; en consecuencia, su plus de credibilidad es también mayor y, por lo tanto, en Europa, la bajada de las primas de riesgo también debe ser más intensa.

El nacimiento de la moneda única provocó un enorme proceso de integración financiera tal y como anticipaban los estudios, y siguiendo la lógica de la teoría económica. Los fondos de inversión y las entidades financieras de la Eurozona pasaron de tener un 20 % de sus carteras en activos de otros países del área en 1998, al 45 y el 40 %, respectivamente, en 2007. Los inversores creían en la sostenibilidad del euro y elegían sus inversiones analizando la rentabilidad y el riesgo, sin importarles el país.

La llegada masiva de flujos de capitales generó la fuerte convergencia de tipos de interés entre la deuda pública de los diferentes países miembros. Si bien al principio había causas objetivas que justificaban el comportamiento de los inversores, como es habitual en la formación de cualquier burbuja, detrás de estos cambios de flujos financieros tan bruscos hubo una sobrerreacción.

En la deuda privada, el proceso fue aún más intenso. Las cédulas hipotecarias son los activos con menor probabilidad de impago después de la deuda pública de un país, e incluso en casos extremos podría producirse un impago en los bonos del Tesoro y seguir pagándose las cédulas, como acaba de suceder en Grecia. Esto se debe a que la cédula es un bono con la garantía de la entidad financiera que lo emite, pero que además cuenta con una segunda garantía. La entidad emisora selecciona sus hipotecas de mejor calidad crediticia (primera vivienda, con una deuda inferior al 80 % de la tasación y la cuota mensual inferior al 35 % de la renta familiar) y se adjuntan como garantía de la cédula.

En caso de quiebra de la entidad, los compradores de la cédula tendrían prevalencia sobre el resto de los acreedores para cobrar las cuotas de esas hipotecas hasta recuperar su inversión independientemente de quién compre la entidad quebrada. Esto las diferencia de las titulizaciones, en las que el inversor asume el riesgo de impago directo de las hipotecas, mientras que en el caso de la cédula, el riesgo lo asume la entidad. Además, si una entidad emite una cédula por 1.000 millones de euros, las agencias de rating exigen entre 1.300 y 1.500 créditos hipotecarios de máxima calidad como garantía.

Así pues, primero tendría que quebrar la entidad y tener además una morosidad de la cartera de hipotecas superior al 50 % para que el inversor no recupere el 100 % de su inversión. Por eso, desde 2007 ninguna cédula hipotecaria emitida por una entidad europea ha incumplido los pagos. En Estados Unidos, Fannie Mae y Freddie Mac tenían asignada esta función. No obstante, la evidencia ha demostrado que el sistema europeo era más eficiente al mantener el riesgo en cada entidad y, de hecho, hay propuestas legislativas en marcha para desarrollar un mercado de cédulas hipotecarias en Estados Unidos.

LA RESPONSABILIDAD ALEMANA EN LA BURBUJA

Hasta 1997, las empresas de países periféricos como España tenían muchas dificultades para emitir bonos en los mercados internacionales. La peseta era una moneda que contaba con varias devaluaciones en las últimas décadas, sus mercados financieros eran muy estrechos y prácticamente estaban copados por la deuda pública. La entrada en el euro permitió a las entidades financieras españolas acceder a un mercado organizado de cédulas hipotecarias con mucha tradición y profundidad en Alemania y que rápidamente se extendió al resto de los países del área. Como explicaré a continuación, coincidió con una profunda y compleja crisis de deuda en Alemania consecuencia de su unificación, que aumentó su tasa de ahorro de manera estructural y, con ella, la demanda de activos de máxima calidad crediticia para sus entidades financieras, aseguradoras y fondos de pensiones, lo cual favoreció el rápido desarrollo de este mercado y también sus excesos.

En 1995, los inversores asignaban a España una probabilidad muy reducida de formar parte del euro. En aquel momento, la práctica totalidad de los bonos españoles en manos de no residentes eran públicos. Desde entonces el porcentaje de deuda pública sobre el PIB en manos de no residentes se ha mantenido constante, pero al aprobarse nuestra incorporación a la moneda única en 1998, el mercado de emisiones internacionales se abrió para el sector privado y creció exponencialmente hasta duplicar a la deuda pública en términos de PIB.

Las cédulas hipotecarias son un bono puramente bancario, aunque tenga una segunda garantía hipotecaria, y se contabiliza como deuda bancaria. El mercado de cédulas hipotecarias más desarrollado del mundo era el Pfandbrief alemán. En el año 2006, la banca española emitió 70.000 millones de euros en cédulas, sólo un 30 % menos que la banca alemana, que tenía un balance tres veces mayor que el del sistema bancario español. En 2006, las emisiones de cédulas y titulizaciones hipotecarias de la banca española superaron ampliamente el déficit por cuenta corriente, que se aproximaba a los 100.000 millones, y eran el principal instrumento de financiación de nuestra economía.

En el verano de 2007, antes de empezar la crisis financiera, el total de cédulas hipotecarias emitidas por la banca española superó los 300.000 millones de euros, el 30 % del PIB, y una cantidad que igualaba a la deuda del Tesoro público.

Sin estas emisiones masivas de cédulas hipotecarias no habría sido posible explicar las burbujas de crédito e inmobiliaria. Es conveniente recordar que los inversores alemanes, sobre todo bancos y fondos de pensiones, fueron los que compraron aquellas cédulas libremente, sin que ningún gobierno o banco central les obligara a hacerlo. Es curioso ver cómo esos mismos inversores presionan ahora a sus gobiernos y a los gobiernos de los países deudores para que les resuelvan sus problemas. Y más curioso aún que al mismo tiempo defiendan el libre mercado y la responsabilidad individual.

La dinámica era muy sencilla: los bancos españoles aprovechaban sus créditos, concedidos en la red minorista, como garantía para las nuevas emisiones que permitían conceder nuevos créditos. Las emisiones de cédulas se realizaban a tipos de interés variables de Euribor más 10 puntos básicos y se prestaban las hipotecas a Euribor más 50 puntos básicos. Este fuerte crecimiento del crédito, unido a una baja morosidad y a unos diferenciales de tipos de activo y pasivo estables, fueron el fundamento de la demanda de fondos prestables de la banca española.

CRISIS LOCALES QUE PROVOCAN DESEQUILIBRIOS GLOBALES

Otro fenómeno imprescindible para entender la crisis del euro es la gran diferencia de patrones de crecimiento de las economías que lo integran. En las últimas décadas, el paradigma económico ha analizado por separado la economía real y la economía financiera. La Gran Recesión ha demostrado el fracaso del paradigma y, como nos enseñó Luca Pacioli en el siglo XV, cuando se analiza una economía no se puede separar el activo del pasivo. Por lo tanto, aunque es evidente que el huracán se originó en el ámbito financiero, existen desequilibrios en la economía real que también ayudan a explicar la crisis. Uno de ellos es la divergencia de las balanzas por cuenta corriente entre los países desarrollados y los emergentes que se ha producido en la última década. Las causas que explican este fenómeno, conocido en la literatura económica como «desequilibrios globales», son múltiples y variadas.

La causa principal tiene que ver con la crisis asiática de 1997. Antes de la crisis, los países afectados tenían fuertes déficits por cuenta corriente y un escaso nivel de reservas de divisas, y posteriormente orientaron su política económica a las exportaciones, generando superávits por cuenta corriente y elevados niveles de reservas de divisas, que dieron como resultado un aumento estructural de la tasa de ahorro mundial. La acumulación de reservas se concentró en fondos soberanos y bancos centrales con un perfil de inversión conservador; este factor aumentó significativamente la demanda de fondos prestables de renta fija de la máxima calidad crediticia, los conocidos «AAA». Sin entender la crisis asiática y sus consecuencias no es posible comprender el intenso desarrollo del sistema bancario en la sombra y el fuerte aumento del apalancamiento del sistema bancario mundial que se ha analizado en apartados anteriores.

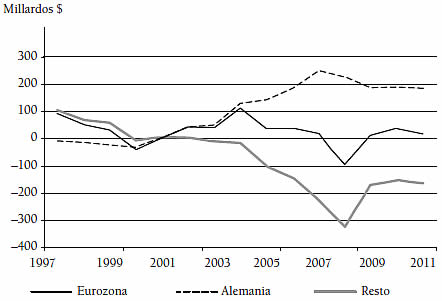

GRÁFICO

Saldo por cuenta corriente

FUENTE: Fondo Monetario Internacional y elaboración propia.

En el gráfico podemos comprobar que la Eurozona apenas se vio afectada por el fenómeno de los desequilibrios globales, ya que su saldo por cuenta corriente se ha mantenido próximo al equilibrio desde la crisis asiática. Sin embargo, también podemos observar las fuertes divergencias entre los distintos países que forman el euro, razón por la cual se ha denominado a este fenómeno «desequilibrios locales».

En 2001, Alemania sufrió una crisis de deuda similar a la que se está registrando en España en estos momentos, aunque sin apenas déficit por cuenta corriente y deuda externa. Alemania, como le sucedió a Japón en los años ochenta, tuvo un problema de sobreendeudamiento de sus familias y empresas, con boom de la construcción incluido. El boom frenó bruscamente en el año 2000 y las familias alemanas se contagiaron de la patología japonesa: les entró miedo al endeudamiento y aumentaron estructuralmente su tasa de ahorro con el fin de reducir su deuda. Esta reacción provocó el hundimiento del consumo privado, y sus empresas buscaron en la exportación la demanda que no encontraban dentro de su mercado. La recaudación fiscal se desplomó y Alemania incumplió el Pacto de Estabilidad, y vio cómo su deuda pública aumentaba de manera significativa hasta 2005.

El nacimiento del euro y el boom de crédito en los países periféricos europeos permitieron que Alemania saliera de una recesión tan grave gracias al tirón de sus exportaciones. De este modo, el ahorro alemán encontró un destino fácil que no implicaba riesgo cambiario al volcarse sobre sus socios de la Eurozona. Los análisis sobre las causas de la crisis del euro siempre se ceban en los desequilibrios de los países deudores, pero no es posible entender y explicar la crisis sin analizar el comportamiento de los países ahorradores y, especialmente, de Alemania.

EL FUTURO DEL EURO EN CUESTIÓN

Los países deudores se enfrentan a un período prolongado de reducción de la deuda, lo cual mantendrá su demanda interna en situación de debilidad y deberán registrar superávit por cuenta corriente como sucedió en Asia en 1998 y en Alemania en 2001. Pero esto no será posible si los países acreedores reducen sus superávits por cuenta corriente y estimulan su consumo interno.

Hasta el presidente Rajoy, que ha sido uno de los grandes abanderados de la austeridad desde que comenzó la crisis en 2007, se ha caído del caballo y ha empezado el año 2013 reclamando a Alemania que ponga en marcha estímulos fiscales para reactivar su consumo. Pocos ponen en cuestión que los países sobreendeudados debemos corregir nuestro desequilibrio; nadie duda de que es una condición necesaria, aunque insuficiente. Si Alemania no reduce su exceso de ahorro, la crisis del euro no tiene solución. Y no se trata de forzar a una sociedad envejecida a reducir su ahorro, sino de algo mucho más sencillo: aumentar la inversión, que actualmente se encuentra 10 puntos de PIB por debajo del nivel que tenía a principios de los años ochenta.

La Unión Monetaria Europea nació con problemas institucionales, pero éstos no comenzaron a ser evidentes y a poner en riesgo su viabilidad hasta 2009. Sin un terremoto de la magnitud de la Gran Recesión, la peor en los últimos setenta años, es posible que las deficiencias institucionales del proyecto europeo hubieran aguantado más tiempo. Ahora la crisis las ha puesto al descubierto, y el euro se encuentra en la encrucijada.

Las perturbaciones financieras de 2007 anticiparon la recesión. El mercado de emisiones de cédulas hipotecarias se secó casi por completo para los bancos españoles y también para el resto de los países endeudados. El boom del crédito se frenó bruscamente y fue el detonante de la recesión. La quiebra desordenada de Lehman Brothers en 2008 provocó la mayor corrida financiera global desde la Gran Depresión, y los inversores internacionales buscaron refugio en la deuda pública a corto plazo de las monedas de reserva internacional, los mercados monetarios bajaron las persianas, los de divisas también, y en semanas colapsó el comercio mundial. La reacción coordinada en el G-20 con la política monetaria, financiera y fiscal más expansiva de la historia evitó que el mundo entrara en depresión y permitió una «recuperación en V» del comercio y la economía mundial en 2009.

LA MALDICIÓN EUROPEA: TARDE, MAL Y NUNCA

Ya hemos explicado los errores cometidos por Europa en política económica. Los europeos fuimos los que menor estímulo fiscal y monetario inyectamos en 2008, y los primeros en retirarlo en 2010. El resultado ha sido desastroso. Existe una maldición en la Eurozona, y consiste en que las medidas llegan siempre tarde y nunca son suficientes para resolver los problemas.

La afloración de casi diez puntos de déficit público de un nuevo gobierno heleno fue la llama que prendió el incendio de la crisis del euro en la que estamos inmersos. Grecia constituye tan sólo el 2 % del PIB de la población europea, por lo que su crisis no tendría que haber supuesto una amenaza para el conjunto de la Eurozona, de no haber sido por el contagio que se produjo a otros países.

Irlanda fue el primer país que tuvo que pedir un plan de ayuda después de Grecia, en octubre de 2010. Hasta entonces, el llamado «Tigre Celta» había sido un icono de reformas y flexibilización de su economía antes de la crisis. Su problema principal consistía en que el tamaño de su sistema bancario multiplicaba por nueve su PIB, con una elevada exposición a la burbuja inmobiliaria nacional y, además, con una fuerte exposición en banca de activos. El Estado irlandés siguió el manual de saneamiento bancario propuesto por la Unión Europea, y creó un banco malo. Hasta la fecha, Irlanda se ha gastado el 40 % de su PIB en sanear su sistema bancario, más del doble que los japoneses tras el pinchazo de su burbuja en los años noventa.

Irlanda es un buen referente para nuestra querida España, ya que ambos países vivimos una burbuja inmobiliaria y la depresión fue provocada por la crisis bancaria y la restricción del crédito subsiguiente. A pesar de las coincidencias, nunca hay que perder el sentido de la magnitud: el sistema bancario irlandés era casi el doble que el español comparado con el tamaño de su economía. Allí han quebrado los principales bancos, mientras que en España los grandes bancos ni siquiera han recibido ayudas públicas. Por lo tanto, la crisis bancaria en España, como explicaremos en detalle en los próximos capítulos, es inferior a la de Irlanda. No obstante, el caso irlandés sí puede servirnos como campo de pruebas para anticipar lo que puede pasar en nuestro país.

Irlanda tenía serios problemas de liquidez, además de problemas de solvencia, y su plan ahuyentó a los inversores, motivo por el cual tuvieron que pedir un plan de ayuda a sus socios. Al igual que Grecia, Irlanda también supone el 2 % del PIB europeo, de manera que con este segundo plan Europa ya tenía intervenido el 4 % del PIB de la zona. La caída del PIB desde 2007 ha sido del 15 % y ha despertado la ilusión de los defensores de la austeridad como la medicina para solucionar la crisis ya que ha comenzado a crecer. El error es ignorar el pasivo de la economía celta: la banca irlandesa tiene financiado contra el BCE el 70 % de su PIB.

Se ha generado un mito que dice que Irlanda va bien, y que es un ejemplo virtuoso de que la austeridad y los rescates de la Troika son un éxito. Lo cierto es que su deuda pública supera el 120 % del PIB y crece a un ritmo del 10 % del PIB anual. Irlanda es un paraíso fiscal legal dentro de la Unión Europea y sus multinacionales apenas pagan impuestos. Por lo tanto, si usamos el Producto Nacional Bruto (PNB), que no incluye la aportación de las multinacionales y refleja mejor su capacidad de pago fiscal, en el año 2013 la deuda pública acabará cercana al 150 %. A esto tenemos que sumar la deuda bancaria, especialmente con el BCE.

Las cuentas no salen, y es evidente que Irlanda no podrá pagar toda esta deuda. Habrá que reestructurarla y los acreedores tendrán que aceptar quitas, del mismo modo que ya sucedió con Grecia (y volverá a ocurrir puesto que la quita fue claramente insuficiente). Sin embargo, aquí nos encontramos con un problema diferente, y es que el principal acreedor de Irlanda es el BCE, y este organismo no puede financiar directamente a los estados según la Constitución Europea, de modo que aceptar quitas de deuda de los bancos irlandeses nacionalizados sería como una financiación encubierta. Contra todo pronóstico, el BCE ha aceptado en 2013 monetizar deuda pública irlandesa. El Banco Central de Irlanda aceptará bonos del banco malo que es público tras la quiebra y liquidación del banco Anglo Irish Bank que tenía un tamaño próximo al 70 % del PIB irlandés.

Esta medida era necesaria pero no será suficiente. Llegados a este punto, lo normal sería que se reconociera el problema, se avanzara en la Unión Bancaria Europea, se creara un Fondo de Depósitos Único y que éste se hiciera cargo de parte de la deuda de los bancos irlandeses. El Fondo europeo nacería sin financiación y sería necesario emitir eurobonos que contasen con el aval solidario de todos los miembros. Ésta era la propuesta francesa que apoyó la Comisión Europea. Desafortunadamente, Alemania la frenó y la Unión Bancaria se ha reducido a la creación de un supervisor único que no es otro que el BCE. Hoy en día, el BCE ya es el principal acreedor del sistema bancario europeo y no tiene capacidad para resolver ningún evento de crisis bancaria. De nuevo la maldición europea: siempre demasiado tarde y siempre demasiado poco para resolver los problemas.

Después le llegó el turno a Portugal, que solicitó la ayuda financiera en abril de 2011. Portugal no tenía un problema de deuda pública tan grave como Grecia, ni bancario como Irlanda, pero en 2012 su deuda pública ya había superado la barrera del 120 % del PIB. Así pues, las deudas pública y privada portuguesas se encuentran en el filo de la navaja. Todo lo que necesita Portugal es crecer, pero de momento este crecimiento ni está ni se le espera.

Lo grave es que el contagio continuó imparable, y afectó a España e Italia. Tras la improvisación griega, se creó el Fondo Europeo de Estabilidad Financiera (FEEF). El Fondo comenzó con un límite de 220.000 millones de euros, que se ampliaron posteriormente en la cumbre extraordinaria de julio de 2011 hasta 440.000 millones, y en la cumbre de octubre hasta un billón de euros. Nos encontramos sin duda ante el germen de la futura agencia de la deuda europea que se encargará de emitir los eurobonos, pero a corto plazo apenas ha conseguido emitir y no dispone de liquidez para acometer nuevos rescates.

Después de la intervención de Portugal, todas las miradas se concentraron en nuestra querida España. Nuestra deuda pública cerró el año 2012 por debajo del promedio europeo y con un nivel similar al de Alemania, pero contamos con un elevado endeudamiento privado, financiado principalmente por el ahorro extranjero a través del sistema bancario. El resto del libro lo dedicaremos a analizar el caso español. Analizaremos las causas de nuestra crisis y, sobre todo, las soluciones. Nuestra querida España es un país demasiado grande para caer. Por lo tanto, las soluciones de la crisis española constituyen la condición necesaria para resolver la crisis del euro.

El otro país tocado y demasiado grande para caer es Italia. Acabó 2012 con una deuda pública próxima al 130 % del PIB. Por lo tanto, se encuentra también en el filo de la navaja. Además, su productividad por ocupado, variable determinante del potencial de crecimiento de un país a medio plazo, lleva una década casi estancada. Y el crecimiento potencial es a su vez determinante para medir la capacidad de pago de un país, y una de las principales variables en las que se fijan los inversores cuando compran bonos y deuda pública.

En el momento de enviar este libro a la imprenta el tsunami ha llegado a las costas de Chipre. Un pequeño país de menos de un millón de habitantes ha demostrado el fracaso de la estrategia germana para salir de la crisis y la incapacidad de la gobernanza europea para resolver una crisis que en euros podría haber costado lo mismo que nos hemos gastado los contribuyentes españoles en la liquidación del Banco de Valencia, un pequeño apéndice de Bankia. En Chipre se han cometido todos los errores de los rescates anteriores, pero se han cruzado dos líneas rojas que aumentarán enormemente los costes de la crisis para los ciudadanos europeos en términos de más deuda pública y sobre todo, de más desempleo. El principal error ha sido amenazar con una quita a los depositantes de menos de 100.000 euros. Y el otro, aplicar un corralito sin la existencia de una fuga de depósitos que lo justificara. Ambas decisiones tienen elementos comunes en el resto de los países y por lo tanto el riesgo sistémico en Europa ha aumentado significativamente tras esta absurda decisión política, sin ningún fundamento económico.

¿CUÁNTO TIEMPO TIENEN ESPAÑA E ITALIA?

En el otoño de 2011 tuvo lugar un acontecimiento nada habitual en la Unión Europea: tras diversos escándalos, Berlusconi se vio obligado a abandonar el poder de la noche a la mañana, y el Parlamento italiano, con el beneplácito de «Merkozy», nombraba como sustituto a Mario Monti. El mercado de deuda pública italiana había colapsado en noviembre, y sus tipos a corto plazo se aproximaban al 8 %. Este fenómeno se había dado con anterioridad en los tres países intervenidos. A Italia la salvó in extremis Mario Draghi —casualmente italiano— al enfrentarse con el todopoderoso Bundesbank alemán. Draghi consiguió que el BCE aprobara dos subastas extraordinarias a tres años, en diciembre y en marzo, coincidiendo con una gran concentración de vencimientos de deuda del gobierno italiano.

Estas subastas permitían a los bancos europeos comprar deuda pública con dinero prestado por el BCE a tres años, a tipos inferiores al 1 %. La intervención del BCE frenó el colapso y permitió al Tesoro italiano y al español volver a financiarse en los mercados. En diciembre de 2011, el bono a diez años italiano pagaba una prima de casi 200 puntos básicos más que el español, lo que significa que los bancos y empresas italianas se financian un 2 % por encima de las españolas, y un 6 % por encima de las alemanas. Esta diferencia afecta a su competitividad, y hace que muchos proyectos de inversión que en Alemania resultan rentables, en España o Italia dejen de serlo. Por eso cierran tantas empresas y se destruye empleo.

Nada más hacerse con el poder en Italia, Monti se olvidó de la política interna y centró todos sus esfuerzos en la política exterior y en recuperar la imagen de Italia. Catedrático de Economía y antiguo comisario europeo, Monti conoce al detalle las instituciones europeas y el ritual de los mercados. Con reformas y un ajuste fiscal menos intenso que España, ha conseguido que nadie hable de Italia y que su bono a diez años cotice casi 100 puntos básicos por debajo del español.

De todos modos, Italia se enfrenta a un futuro más que incierto. Tras un proceso electoral que no despeja la incertidumbre sobre la gobernabilidad futura, los inversores ya dudan de la capacidad de Italia para devolver su deuda y por eso exigen una prima de riesgo superior a la de Alemania para que les proteja de esa incertidumbre. En este escenario, un gobierno débil sin legitimidad para gestionar la política económica de un país aumentaría significativamente los temores de los inversores y la prima de riesgo y haría más profunda la recesión en Italia.

También en el otoño de 2011 hubo elecciones en España, que ganó Mariano Rajoy con mayoría absoluta. Más allá de las virtudes europeas de Monti, nuestro gobierno contribuyó parcialmente al cambio de sesgo de los inversores internacionales. Rajoy afloró un déficit del 8 % en diciembre de 2011 y no presentó su presupuesto hasta abril del año siguiente, casualmente después de las elecciones autonómicas en Andalucía. A continuación revisó unilateralmente el objetivo de déficit para 2012, desde el 4,5 % del PIB hasta el 5,4 %, apelando a la «soberanía nacional», el mismo día que el Consejo Europeo aprobaba un avance hacia la unión fiscal y la cesión de soberanía. Un mes después de aprobar el presupuesto, aceptó el ofrecimiento de Bruselas de aumentar el objetivo de déficit al 6,3 %. A pesar de todo ello, acabará el año con un déficit superior al 10 % del PIB, incluyendo las ayudas públicas al sistema bancario.

La intervención de Bankia ha marcado un hito importante en la crisis de la deuda española. Bankia era una entidad con un tamaño del 30 % del PIB, presidida por Rodrigo Rato, ex vicepresidente económico, compañero de partido de Rajoy y ex director gerente del FMI. Como me dijo un colega que trabaja en un organismo internacional: «Después de la intervención de Bankia, España pasó a monopolizar la agenda de la institución».

En febrero de 2012, el gobierno aprobó un decreto que obligaba a los bancos a reconocer unas pérdidas de 50.000 millones por su exposición a la burbuja inmobiliaria y se dijo que se haría sin ayudas públicas. Aquello intensificó la fuga de capitales y 85.000 millones de inversión de no residentes huyeron de España en los dos meses siguientes al decreto. El gobierno reaccionó con un segundo decreto que provocaba nuevas pérdidas, especialmente al Banco Financiero y de Ahorros (BFA), una especie de «banco malo» que era el principal accionista de Bankia.

Tras la intervención, la prima de riesgo llegó a sus máximos. En julio el mercado de deuda pública española había colapsado y sólo la intervención —una vez más in extremis— del BCE en su reunión de agosto evitó la solicitud de rescate y la intervención. El BCE anunció un cambio en sus estatutos por el que se aprobaba una línea de compra de deuda pública para países que se encontraran bajo un rescate de los fondos europeos, con la supervisión del FMI, y que tuvieran acceso a los mercados de financiación.

El anuncio de Draghi ha tenido un efecto balsámico para los inversores. Pero España adolece de unas necesidades de financiación elevadas y crecientes y no parece probable que trece palabras pronunciadas por un banquero central sean suficientes para resolver una de las crisis de deuda más complejas de la historia. En algún momento habrá que pasar de las palabras a los hechos, y para comprar bonos el BCE exigirá que España solicite ayuda al Fondo Europeo. Por lo tanto, el escenario más probable es que nuestra querida España tenga que ser rescatada de nuevo ahora no sólo para financiar las ayudas a la banca sino para poder financiar nuestro déficit público.

El rescate de España, unido a las compras del BCE, hará que a corto plazo la deuda española sea preferible a la italiana, por lo que tras el rescate de España, el rescate de Italia no se hará esperar y será cuestión de semanas o de meses. Los ciudadanos europeos entenderán entonces que no hay dinero suficiente para salvar a dos países tan grandes. Sólo Italia necesita refinanciar casi 300.000 millones de deuda pública en 2013 y la experiencia de los países rescatados es que las cosas tardan mucho más de un año en mejorar.

Lo cierto es que los rescates están teniendo resultados desastrosos. Los ajustes fiscales se calculan sobre escenarios irreales e inalcanzables, y cuando se confirma la imposibilidad de cumplir el objetivo, desde el gobierno alemán se estigmatiza al país rescatado y se le exige más medicina que le provoca una reacción negativa mayor. Mientras tanto, el PIB cae y la deuda aumenta, y cada día es más insostenible.

La Gran Recesión inició un proceso de desintegración financiera en la Eurozona que intensificó la «Tragedia Griega» y el contagio al resto de las economías. En una unión monetaria, la salida de flujos de capital es equivalente a una política monetaria contractiva, mientras que la entrada es expansiva. Por eso los países sometidos a tensión financiera entraron de nuevo en una profunda recesión en 2011, mientras que Alemania, el principal receptor de flujos, ha seguido creciendo.

Europa no fue el origen de la Gran Recesión, pero su pésima gestión de la crisis (la maldición europea) la ha situado hoy en día como el mayor riesgo para la estabilidad financiera y el crecimiento mundial. La solución de la crisis del euro es una condición necesaria para resolver la crisis española y, por esta razón, en el próximo capítulo hay un plan para resolverla.